|

|

|

БУХГАЛТЕРСЬКИЙ ОБЛІК І ЗВІТНІСТЬ У КОМЕРЦІЙНИХ БАНКАХ Електронний

посібник |

|

||||||||||||||||||||||||||||||||||||||||||||

|

10. ОБЛІК ВНУТРІШНЬОБАНКІВСЬКИХ ОПЕРАЦІЙ |

|||||||||||||||||||||||||||||||||||||||||||||||

|

10.1. Загальні

питання організації обліку внутрішньобанківських операцій 10.3. Організація документообігу

за внутрішньобанківськими операціями

До внутрішньобанківських операцій відносять операції з обліку

товарно-матеріальних цінностей,

малоцінних швидкозношуваних

предметів, обліку витрат на утримання персоналу; обліку нарахуваннь і сплати податків та обов’язкових платежів, обліку дебіторської та кредиторської заборгованості за

господарськими операціями

банку, за розрахунками з працівниками

банку, облік капіталу

банку, інших господарських

операцій. Запаси товарно-матеріальних цінностей відображаються в бухгалтерському обліку за їх первісною

вартістю. Під час організації

обліку розрахунків за податками та обов’язковими платежами враховуються вимоги

чинного законодавства, інших

нормативних актів Національного банку України та внутрішніх положень банку щодо порядку обчислення і сплати податків та обов’язкових платежів до

бюджету та позабюджетних фондів. Організація обліку дебіторсько-кредиторської заборгованості за господарською діяльністю банку здійснюється відповідно до внутрішніх

вимог банку в розрізі таких видів заборгованості: з придбання господарських

матеріалів, іноземної валюти та банківських металів за власний рахунок, за

послуги банку, за розрахунками за цінними паперами для банку та іншої

заборгованості. Облік дебіторсько-кредиторської заборгованості за

розрахунками з працівниками банку організовується кожною установою банку, виходячи з внутрішніх вимог

банку, а саме: облік може вестися в розрізі сум заборгованості працівникам

(працівниками) банку на відрядження в межах України і за межами України, на

господарські витрати, сум нарахувань працівникам банку за заробітною платою,

сум утримань із працівників банку на користь третіх осіб, сум нестач та інших

нарахувань на працівників банку та в розрізі сум іншої заборгованості. Організація обліку за сумнівною дебіторською заборгованістю за господарськими операціями банку, щодо якої існує сумнів повернення,

здійснюється в розрізі видів заборгованості та контрагентів (дебіторів)

банку. При цьому на суму сумнівної дебіторської заборгованості за

господарськими операціями, щодо якої існує ризик неповернення, банком

формуються резерви на можливі втрати за сумнівною дебіторською

заборгованістю. Резерви обліковуються за відповідними аналітичними рахунками

балансових рахунків, які можуть відкриватися за групами ризику та за видами

сумнівної дебіторської заборгованості згідно з внутрішніми вимогами банку. Організація обліку капіталу банку здійснюється відповідно до нормативних актів Національного банку України

та з урахуванням внутрішніх вимог банку на рахунках 5-го класу Плану рахунків

комерційних банків.

Капітал – це різниця між загальними сумами активів та зобов’язань комерційного банку. Під час обчислення нормативів

загальна сума капіталу складається з суми основного капіталу (капітал 1-го

рівня) за мінусом суми недосформованих резервів за активними операціями

банків, додаткового капіталу (капітал 2-го рівня), субординованого капіталу

(капітал 3-го рівня), за мінусом відвернень із урахуванням розміру основних

засобів. Основний капітал банку складається із фактично сплаченого зареєстрованого статутного

капіталу, дивідендів, які спрямовані на збільшення статутного капіталу,

емісійних різниць, резервних фондів, прибутків минулих років, збитків

поточного року. Додатковий капітал включає загальні резерви банку, результати переоцінки основних засобів і

нематеріальних активів, поточні доходи. До субординованого капіталу включаються кошти, залучені як в національній, так і в іноземній валюті

на умовах субординованого боргу на підставі угоди на строк не менше п’яти років

зі щорічним зменшенням розміру цих коштів на 20% від їх первинного

розміру протягом п’яти останніх років угоди. Під час організації обліку субординованого

боргу необхідно врахувати, що капіталізація процентів за ним не допускається

і процентна ставка не може перевищувати розміру ставки рефінансування, яка

встановлена Національним банком України. Балансові рахунки, за якими здійснюється облік капіталу банку, можуть

кореспондувати тільки між собою. Лише у разі сплати дивідендів та внесків від

акціонерів або збільшення капіталу банку шляхом переоцінки активів рахунки

кореспондують з дебіторами і кредиторами та рахунками готівкових коштів. Організація обліку статутного капіталу банку здійснюється з моменту реєстрації

банку і припиняється в день вибуття

банку з реєстру Національного

банку України.

Під час внесення коштів акціонерів в іноземній валюті перерахунок у гривню

здійснюється на час внеску коштів до статутного капіталу банку. Подальше

коригування суми в разі зміни валютного курсу не проводиться. Майно, яке надається засновниками в рахунок їх внесків до статутного капіталу,

має бути оцінене за домовленістю зі співвласниками банку під час надання

необхідних документів, що засвідчують вартість майна (вартість може бути

визначена за взаємним погодженням сторін або розрахована експертно). Вартість об’єктів інтелектуальної власності та інших нематеріальних активів береться на облік за домовленістю між власниками банку та суб’єктами права власності.

Облік загальних резервів, створених за рішенням акціонерів під різні

ризики, здійснюється за балансовим рахунком № 5020 «Загальні резерви» та

резервних фондів банку, які створюються згідно із законодавством – за

балансовим рахунком № 5021 «Резервні фонди». Розмір відрахувань до резервного фонду має бути не меншим 5% від прибутку банку до досягнення ним 25% розміру

регулятивного капіталу банку. Результат поточного року формується за рахунок чистого прибутку, який

визначається як різниця між доходами і видатками, що визнаються за правилами

фінансового обліку, і відображається в обліку в останній робочий день

звітного року за балансовим рахунком № 5040 «Прибуток чи збиток, що очікує

затвердження» до розподілу прибутку за рішенням зборів акціонерів. Організація обліку результатів переоцінки основних засобів та нематеріальних

активів здійснюється за балансовими рахунками 51 розділу «Результати

переоцінки» Плану рахунків. Організація контролю внутрішньобанківських операцій забезпечується

сукупністю процедур щодо дотримання нормативних актів чинного законодавства,

Національного банку України та внутрішніх положень банку під час здійснення

таких операцій. Організація обліку усіх доходів і витрат банку

здійснюється за рахунками 6-го і 7-го класів, незалежно від

порядку їх оподаткування. Організація обліку валових доходів і валових витрат належить до

управлінської звітності і здіснюється кожним банком за самостійно обраною

системою як позасистемно, так і за рахунками 8-го класу «Управлінський

облік». Дані 8-го класу не враховуються у фінансових звітах банку.

Деталізація рахунків, які відкриваються на 8-му класі, визначається кожним

банком самостійно. Доходи, які отримуються в результаті здійснення внутрішньобанківських

операцій, відносяться до небанківських операційних доходів.

v витрати на утримання персоналу (заробітна

плата, премії, інші виплати); v сплата податків та інших обов’язкових платежів, інші експлуатаційні витрати. Інші небанківські операційні доходи (витрати) виникають у процесі здійснення небанківських операцій, але забезпечують банківську діяльність і є складовою цієї діяльності. До них належать доходи від продажу окремих небанківських послуг

(аудиторські послуги, підтримка програмного забезпечення, консультації

нефінансового характеру тощо), доходи від орендних операцій та ін. Аналітичний облік організовується банком за видами доходів і витрат,

необхідних для проведення аналізу та порівняльної характеристики проведених

адміністративних доходів (витрат) банку.

Ø винагорода

за підсумками роботи за

рік; Ø винагорода за вислугу років; Ø вихідна допомога під час

скорочення штату; Ø компенсація

за ушкодження здоров’я, пов’язаного з виконанням трудових обов’язків; Ø витрати

на оплату лікарняних листків

у зв’язку з тимчасовою непрацездатністю.

ü канцелярські

витрати; ü витрати на придбання малоцінних та

швидкозношуваних предметів; ü витрати на папір; ü витрати на паливно-мастильні

матеріали; ü витрати на стоянку, паркування

автотранспорту; ü витрати на охорону транспортних

засобів; ü витрати на пожежну охорону; ü інші витрати.

Ø 740 «Витрати

на утримання персоналу»; Ø 741 «Сплата

податків та інших обов’язкових платежів, крім податку на прибуток»; Ø 742 «Витрати на утримання основних

засобів та нематеріальних активів»; Ø 743 «Інші експлуатаційні та

господарські витрати»; Ø 744 «Витрати на телекомунікаційні

витрати; Ø 745 «Супутні небанківські

операційні витрати»; Ø 748 «Інші небанківські операційні

витрати за операціями з філіями та іншими установами банку»; Ø 749 «Інші небанківські операційні

витрати». Облік капіталу

банку здійснюється за рахунками

5-го класу Плану рахунків.

5000 «Зареєстрований статутний

капітал банку»; 5001 «Несплачений зареєстрований статутний капітал банку».

На загальну суму зареєстрованого

статутного капіталу банк випускає

акції, стає їх емітентом і зобов’язується виконати обов’язки, що виникають з умов їх випуску. Аналітичний облік за випущеними акціями здійснюється за видами акцій. Внески акціонерів за

незареєстрованим статутним фондом обліковуються за

балансовим рахунком 3630 «Внески за незареєстрованим статутним фондом». Відображення операцій у бухгалтерському обліку за рахунками групи 500

«Статутний капітал банку» здійснюється тільки на балансі головного банку

(юридичної особи) в розрізі філій та представництв. Порядок проведення

розрахунків філіями одного банку щодо передання коштів статутного капіталу

розробляється банком самостійно. За різних обставин може виникати необхідність викупу акцій банку, що

перебувають в обігу та належать акціонерам банку. Облік власних акцій, викуплених

в акціонерів для подальшого

перепродажу або анулювання

в установленому порядку, здійснюється

за балансовим рахунком

5002 «Власні акції (частки, паї), що викуплені в акціонерів (власників)» за

видами акцій. У разі продажу акцій інвестору за ціною, вищою від номінальної вартості,

емісійна різниця між ціною розміщення акцій та їх номінальною вартістю

враховується за балансовим рахунком № 5010 «Емісійні

різниці» в розрізі привілейованих та простих акцій.

• на рахунок 3631 «Кредиторська

заборгованість перед акціонерами

(власниками) банку за дивідендами»,

у разі сплати дивідендів акціонерам.

• 5100 «Результати переоцінки

основних засобів»; • 5101 «Результати переоцінки

нематеріальних активів». Згідно з «Інструкцією з бухгалтерського обліку основних засобів і нематеріальних активів

банків України»,

затвердженою постановою НБУ від

20.12.2005 № 480 банки здійснюють переоцінювання основних

засобів та нематеріальних активів за справедливою вартістю на дату складання

балансу, щодо яких є активний ринок. Якщо балансова вартість активу в результаті переоцінки збільшується, то

сума збільшення відображається

як зростання додаткового капіталу, і навпаки, уцінка основних засобів здійснюється за рахунок дооцінки за цим об’єктом, а за недостатності суми дооцінки – за рахунок витрат банку за рахунком № 7499

«Інші небанківські операційні витрати» окремий аналітичний рахунок

«Переоцінка основних засобів».

Для правильного відображення

в обліку результатів дооцінки (уцінки) об’єктів основних засобів та нематеріальних активів банки мають накопичувати інформацію щодо раніше здійснених

дооцінок (уцінок) за цим об’єктом. Облік особового складу працівників, первинного

обліку робочого часу, планування робіт із обліку праці та її оплати. Для забезпечення функціонування банку в кожній його установі

розробляється штатний розклад працівників та схема

посадових окладів, яка передбачає встановлення за кожною

посадою нижньої та верхньої межі (вилки) посадового окладу. Залежно від

категорії працівників застосовуються різні підходи до визначення розмірів

посадових окладів. Конкретний розмір посадового окладу працівника залежить

від його кваліфікаційно-професійного досвіду, складності виконуваних ним

робіт та функцій, рівня відповідальності та фінансових можливостей банку. Для

операційно-касових працівників, які можуть бути переведені на відрядну форму

оплати праці, посадові оклади встановлюються на рівні законодавчо визначеної

мінімальної заробітної плати. Відрядна форма оплати праці вводиться для підвищення ефективності та

продуктивності праці операційно-касових працівників, підвищення їх

зацікавленості в результатах праці, творчої активності, розширення переліку

банківських послуг та поліпшення якості обслуговування клієнтів. Вона грунтується на наявності

прямої залежності між розмірами заробітної плати працівника та обсягами виконаних ним робіт, оцінених за кількістю здійснених ним умовних операцій відповідно до внутрішнього положення про порядок обліку кількості операцій.

v постійно-наближеної до схеми

посадових окладів; v змінно-відрядного приробітку

за перевищення місячної норми, розрахованої з кількості умовних операцій та суми отриманих коштів. Під час організації

обліку відрядної оплати праці у банку має бути розроблене внутрішнє положення про порядок обліку кількості операцій, в якому передбачаються методи та нормативи для підрахування кількості фізичних операцій, їх підсумовування, переведення в умовні операції згідно з коефіцієнтом трудомісткості та рівня процентної надбавки до посадового окладу.

На підставі табелів обліку робочого часу організовується первинний облік його використання.

• відпустка щорічна; • додаткова відпустка у зв’язку з отриманням освіти; • творча відпустка; • соціальна відпустка: у зв’язку з вагітністю; по догляду за дитиною;

додаткова відпустка працівникам, що мають дітей; • відпустка без

збереження заробітної

плати. Залежно від фінансового стану банк може планувати інші заохочувальні та компенсаційні виплати у формі винагород за підсумками роботи за рік і за вислугу років, одноразові заохочення та інші грошові і матеріальні виплати, які не передбачені актами

чинного законодавства. Крім основної заробітної плати, внутрішнім положенням банк може

передбачати премії за виробничі результати, інші надбавки, доплати,

гарантійні і компенсаційні виплати, передбачені чинним законодавством. Усі витрати на оплату праці, включаючи доплати за кваліфікацію та за

обсяги робіт, відносяться на витрати того звітного періоду, коли вони мали

місце. Банк може передбачити систему створення резервів на оплату відпусток для

забезпечення рівномірного розподілу витрат на оплату відпусток протягом

звітного періоду шляхом щомісячного проведення нарахувань за встановленим

нормативом від витрат на оплату праці. Облік коштів, створених резервів на оплату відпусток, здійснюється за

балансовим рахунком № 3658 «Забезпечення оплати відпусток». У разі, якщо банком не передбачається створення резерву на оплату відпусток, то нарахування відпускних майбутніх періодів та обов’язкових загальнодержавних перерахувань

на відпускні майбутніх періодів обліковуються за

окремими аналітичними рахунками балансового рахунку № 3500 «Витрати майбутніх

періодів» і амортизуються на витрати банку звітного періоду.

Організація обліку зборів і утримань із заробітної плати та обов’язкових нарахувань на заробітну плату здійснюється відповідно до чинного законодавства

України. Розрахунки за цими зборами й утриманнями

відображаються за окремими аналітичними рахунками балансових рахунків № 3622

«Кредиторська заборгованість

за податками та обов’язковими

платежами, крім податку

на прибуток» та № 3653 «Утримання з працівників

банку на користь третіх осіб». Розрахунки щодо виплати заробітної плати персоналу банку відображаються в

обліку за балансовим рахунком № 3652 «Нарахування працівникам банку за

заробітною платою». Облік нарахувань працівникам банку допомоги на дітей, різних видів

винагород здійснюється за балансовим рахунком № 3659 «Інші нарахування

працівникам банку». Організація проведення розрахунків з працівниками банку може

здійснюватись як у готівковому, так і в безготівковому порядку. Зарахування виплат на поточні рахунки або рахунки з використанням

платіжних карток здійснюється згідно із заявою кожного працівника персоналу

банку на підставі розрахунково-платіжних

відомостей або відомостей на зарахування заробітної плати та інших перерахувань.

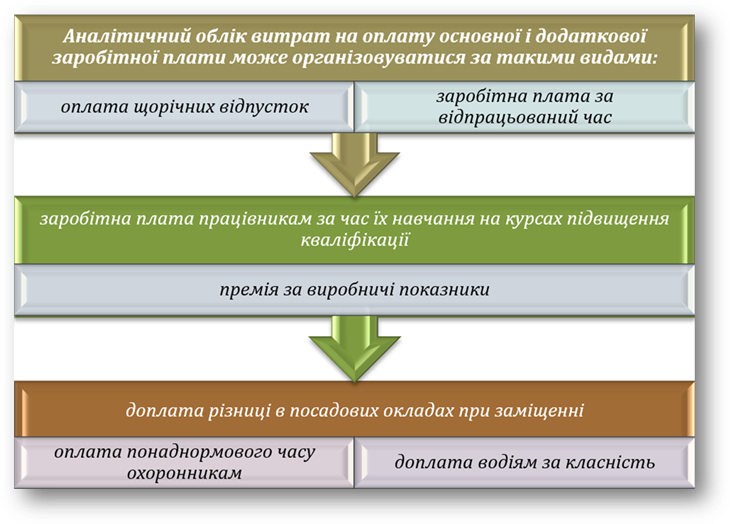

v 7400 «Основна і додаткова заробітна плата»; v 7401 «Внески на державне соціальне страхування»; v 7402 «Інші обов’язкові нарахування на заробітну

плату»; v 7403 «Матеріальна допомога та інші соціальні виплати»; v 7409 «Інші витрати на утримання персоналу».

Документообіг – система створення, перевірки та обробки первинних документів за внутрішньобанківськими

операціями в бухгалтерському

обліку від моменту їх створення до передання в архів.

• правильне й своєчасне

оформлення первинними

документами господарських операцій

банку та своєчасне відображення

їх в обліку; • правильне формування

регістрів синтетичного та аналітичного

обліку; • передавання документів

до автоматизованої обробки; • формування фінансової

та статистичної звітності; • порядок підшивання та зберігання

документів. Під час організації

документообігу за внутрішньобанківськими

операціями використовуються

типові форми первинної документації, які затверджені наказом Міністерства статистики, Міністерства

фінансів, визначені окремими нормативними актами

НБУ або виготовлені самостійно, із включенням обов’язкових реквізитів типових форм. За кожним видом операцій у банку розробляється графік документообігу, в

якому визначається час проходження документів на всіх етапах обробки інформації

структурними підрозділами, які беруть участь в оформленні документа.

• підготовку

первинної документації; • складання

та підписування документа; • перевірки

за змістом операції до підписання; • затвердження

документа; • відображення

даних у регістрах бухгалтерського обліку.

Усі внутрішньобанківські операції відображаються в обліку тільки за

наявності документального підтвердження. Підставою для відображення в обліку

є первинні документи, які фіксують факти здійснення операцій. Відповідальність за своєчасне складання первинних документів і

достовірність інформації, що міститься у них, а також їх передання для

подальшого обліку несуть особи, які склали і підписали ці документи. Первинними бухгалтерськими документами з обліку господарських матеріалів,

малоцінних та швидкозношуваних предметів є накладні, інші

бухгалтерські документи, спеціальні журнали або картки для обліку виданого

форменого одягу, взуття і спорядження та акти на придбання та вибуття запасів

товарно-матеріальних цінностей. Акт є документом, у якому зазначена основна інформація,

зокрема детальна характеристика матеріальних цінностей, висновок комісії. Акт

приймання-передання запасів товарно-матеріальних цінностей затверджується

керівником установи банку і зберігається разом з іншими первинними документами в

бухгалтерських документах дня.

v накази банку; v табелі обліку робочого часу; v особові рахунки на

кожного працівника банку; v відомості нарахувань

заробітної плати та інших

виплат; v відомості на виплату

готівки або зарахування на вкладні рахунки; v відомості сплати обов’язкових нарахувань на оплату праці до бюджетів усіх рівнів; v платіжні доручення

на сплату обов’язкових платежів. Для оцінки стану дебіторської

заборгованості за господарською

діяльністю банку, щомісячно

здійснюється інвентаризація

дебіторської заборгованості.

Результати проведеної інвентаризації оформляються

протоколом засідання комісії, в якому міститься інформація стосовно кожного

дебітора. Прийняте рішення комісії про списання безнадійної до повернення

дебіторської заборгованості за господарськими операціями банку також

оформляється протоколом на списання. Первинним документом, що підтверджує внесення часток засновників, є

засновницький опис майна. Усі внутрішньобанківські операції з обліку доходів та витрат, здійснені

банком за звітний період, мають відображатися у звітності цього періоду. Для складання щоденного

балансу використовується технічний рахунок № 5999,

на якому на кожну звітну дату зіставляються доходи і витрати. Операції з нарахування,

руху резервів, розрахунку

податків та інших обов’язкових платежів істотно впливають на фінансовий результат звітного періоду. Для одержання реальної фінансової звітності установи банку на кінець року

та кінець місяця здійснюють коригування доходів і витрат шляхом внесення

коригуючих проведень. Коригувальне проведення здійснюється стосовно операції, фактично

проведеної у звітному періоді або відображеної в балансі банку на кінець

попереднього місяця.

У виписці поточного дня зазначається місяць, за який проводиться

коригування. Аналогічно відокремлюються коригувальні проведення і в

меморіальному ордері, який підписується виконавцем та головним бухгалтером. Банк щоденно роздруковує список здійснених коригуючих проведень, який

надалі підшивається разом із документами за коригуючими проведеннями. У

документах дня вони підшиваються окремою групою. Банк зобов’язаний забезпечити

дотримання встановленого

порядку формування та зберігання документів. Вимоги до зберігання документів за рахунками, що стосуються виконаних

внутрішньобанківських операцій, регламентуються нормативними документами НБУ

та внутрішніми положеннями щодо групування і брошурування в папки й

подальшого зберігання в поточному архіві та здавання в постійний архів. Первинні документи та облікові регістри за внутрішньобанківськими операціями

підлягають обов’язковому зберіганню у сховищі або вогнетривких шафах у приміщеннях, які охороняються. Облік загальних адміністративних

витрат

740 «Витрати на утримання

персоналу»; 741 «Сплата податків

та інших обов’язкових платежів, крім податку на прибуток»; 742 «Витрати на утримання основних засобів і нематеріальних активів»; 743 «Інші експлуатаційні та господарські витрати»; 744 «Витрати на телекомунікації»; 745 «Інші адміністративні витрати»; 749 «Інші витрати». Відображення в бухгалтерському

обліку витрат на утримання персоналу (нарахування

та сплата заробітної

плати та прирівняних до неї

платежів, нарахування та утримання обов’язкових зборів) банки здійснюють відповідно до вимог чинного законодавства України та облікової політики банку. Відображення в бухгалтерському обліку виплат працівникам банку за

результатами авансового звіту може здійснюватися із застосуванням рахунків

дебіторської заборгованості групи 355 «Дебіторська заборгованість за

розрахунками з працівниками банку». Методика бухгалтерського обліку операцій з нарахування та сплати податку на прибуток регламентується Інструкцією про

порядок відображення в бухгалтерському обліку

банками України поточних

і відстрочених податкових

активів та податкових зобов’язань, затвердженою постановою Правління НБУ від 17.03.2009 р. № 140. Податок на прибуток поділяється на поточний і відстрочений. Поточний податок на прибуток – це сума податку на прибуток, визначена у звітному періоді відповідно до

податкового законодавства України. Відстрочений податок на прибуток – це сума податку на прибуток, що визнана відстроченим податковим зобов’язанням і відстроченим податковим

активом.

Ø тимчасової

різниці, що підлягає вирахуванню; Ø перенесення

на майбутні періоди

податкового збитку, не включеного до розрахунку; Ø зменшення податку на прибуток у

звітному періоді; Ø перенесення на майбутні періоди

податкових пільг, якими неможливо скористатися у звітному періоді. Відстрочене податкове зобов’язання – це сума податку на прибуток, яка сплачуватиметься в наступних

періодах з тимчасової різниці, що підлягає оподаткуванню. Відмінності між фінансовим та податковим обліком призводять до виникнення

різниці між обліковим і податковим прибутком (збитком). Обліковий прибуток (збиток) – це сума прибутку (збитку) до оподаткування, визначена в бухгалтерському

обліку і відображена у звіті про фінансові результати за звітний період. Податковий прибуток (збиток) – сума прибутку (збитку),

визначена згідно з податковим законодавством України об’єктом оподаткування за звітний період. Різниці між обліковим прибутком (збитком) та податковим прибутком

(збитком) можуть бути постійними та тимчасовими. Постійні різниці між податковим та обліковим прибутками (збитками) зумовлені тим, що окремі

витрати і доходи включаються

до розрахунку облікового прибутку (збитку), але не враховуються у разі визначення податкового прибутку (збитку), або визнаються для оподаткування, але не визнаються

у фінансових звітах.

Дт 3520 «Дебіторська заборгованість за

податком на прибуток», 3620 «Кредиторська заборгованість за податком на прибуток» Кт 1200 «Кореспондентський рахунок банку

в НБУ».

Дт 7900 «Податок на прибуток» Кт 3620 «Кредиторська заборгованість за податком на прибуток».

Дт 3620 «Кредиторська заборгованість за податком на прибуток» Кт 3520 «Дебіторська заборгованість за податком на прибуток».

Дт 7900 «Податок на прибуток», 5100 «Результати

переоцінки основних засобів», 5101 «Результати переоцінки боргових фінансових

активів, які обліковуються за справедливою вартістю через інший сукупний

дохід» Кт

3621 «Відстрочені податкові

зобов’язання».

|

|||||||||||||||||||||||||||||||||||||||||||||||