|

|

|

БУХГАЛТЕРСЬКИЙ ОБЛІК І

ЗВІТНІСТЬ У КОМЕРЦІЙНИХ БАНКАХ Електронний посібник |

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

1. ОРГАНІЗАЦІЯ БУХГАЛТЕРСЬКОГО ОБЛІКУ В КОМЕРЦІЙНИХ БАНКАХ. ПЛАН РАХУНКІВ |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

1.1. Сутність, принципи і види обліку 1.3. Аналітичний та синтетичний облік 1.4. План рахунків бухгалтерського обліку

Бухгалтерський (фінансовий) облік у банках України – це складова системи обліку, що містить

сукупність правил, методик і процедур обліку для виявлення, вимірювання,

реєстрації, накопичення, узагальнення, зберігання та передавання інформації

про операції банку зовнішнім, а також внутрішнім користувачам для прийняття

управлінських рішень.

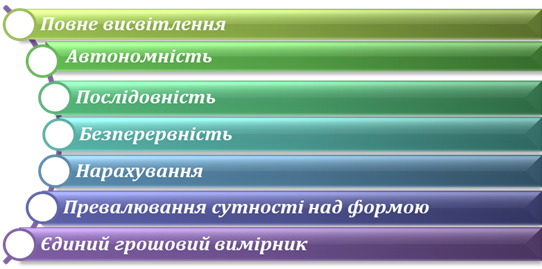

Ø повне висвітлення – фінансова звітність повинна

містити всю інформацію про фактичні та потенційні наслідки господарських

операцій та подій, здатних вплинути на рішення, що приймаються на її основі; Ø автономність – кожне підприємство

розглядається як юридична особа, відокремлена від її власників, у зв’язку з

чим особисте майно та зобов’язання власників не повинні відображатися у

фінансовій звітності підприємства; Ø послідовність – постійне (з року в рік) застосування підприємством обраної облікової політики. Зміна облікової політики можлива лише у випадках, передбачених національними положеннями (стандартами) бухгалтерського

обліку, міжнародними

стандартами фінансової звітності

та національними положеннями

(стандартами) бухгалтерського обліку

у державному секторі, і повинна бути обґрунтована та розкрита у фінансовій звітності; Ø безперервність – оцінка активів та зобов’язань підприємства здійснюється виходячи з припущення, що його діяльність

буде тривати й надалі; Ø нарахування – доходи і витрати відображаються в бухгалтерському

обліку та фінансовій звітності в момент їх виникнення, незалежно від дати надходження

або сплати грошових коштів; Ø превалювання сутності над формою – операції обліковуються відповідно до їх сутності, а не лише виходячи з юридичної форми; Ø єдиний грошовий вимірник – вимірювання та узагальнення всіх господарських операцій підприємства у його фінансовій звітності здійснюються в єдиній грошовій одиниці; Ø інших принципах, визначених міжнародними стандартами або національними положеннями

(стандартами) бухгалтерського обліку,

або національними положеннями (стандартами) бухгалтерського

обліку в державному секторі

залежно від того, які з наведених стандартів застосовуються підприємством. v Повне висвітлення – усі банківські

операції підлягають реєстрації на рахунках бухгалтерського обліку без

будь-яких винятків. v Превалювання сутності над формою – операції

обліковуються та висвітлюються у звітності відповідно до їх сутності та

економічного змісту, а не лише за їх юридичною формою. v Автономність – активи та зобов’язання банку мають бути відокремлені

від активів і зобов’язань власників цього банку та інших банків

(підприємств). У зв’язку з цим особисте майно та зобов’язання власників не

мають відображатися у фінансовій звітності банку. Активи – контрольовані

ресурси, що виникли в результаті минулих подій, використання яких, як

очікується, призведе до отримання економічних вигід у майбутньому.

Зобов’язання – теперішня заборгованість, що виникла внаслідок минулих подій і

погашення якої в майбутньому, як очікується, призведе до зменшення ресурсів,

що втілюють у собі економічні вигоди. v Обачність – застосування в бухгалтерському

обліку методів оцінки, відповідно до яких активи та/або дохід не завищуватимуться, а зобов’язання та/або витрати – не

занижуватимуться. v Безперервність – оцінка

активів банку здійснюється, виходячи з припущення, що його діяльність

триватиме в неосяжному майбутньому. v Нарахування та відповідність доходів і витрат – для

визначення фінансового результату звітного періоду потрібно порівняти доходи

звітного періоду з витратами, що були здійснені для отримання цих доходів. v Послідовність – постійне

(із року в рік) застосування банком обраної облікової політики. Зміна методів

обліку можлива лише у випадках, передбачених міжнародними стандартами

фінансової звітності, і потребує додаткового обґрунтування і розкриття у

фінансових звітах. v Історична (фактична) собівартість – активи і

пасиви обліковуються пріоритетно за вартістю їх

придбання чи виникнення. Активи та зобов’язання в іноземній валюті, за

винятком немонетарних статей, мають переоцінюватись у разі зміни офіційного

валютного курсу на звітну дату.

Повнота й достовірність операцій у

сфері обліку забезпечуються обліковою політикою і внутрішніми процедурами

банку, що проводяться відповідно до законодавства України, зокрема

нормативно-правових актів Національного банку України та міжнародних

стандартів фінансової звітності. Бухгалтерський облік має надавати

можливість прогнозування і визначення стратегії розвитку діяльності банку

шляхом порівняння статей балансу з показниками, встановленими керівником

банку, та аналізу їх динаміки.

Фінансовий облік забезпечує своєчасне

й повне відображення всіх операцій банку та надання користувачам інформації

про стан активів і зобов’язань, власний капітал, результати фінансової

діяльності та їх зміни. На основі даних фінансового обліку складається

фінансова звітність. Зміни у фінансовому обліку не впливають на податковий

облік. Управлінський облік ведеться банком для забезпечення внутрішніх потреб

в інформації, виходячи зі специфіки та особливостей діяльності й структури

управління. Банки самостійно обирають метод обліку витрат та калькулювання

собівартості банківських продуктів, визначають зміст внутрішньої звітності, а

також строки її подання на різні рівні управління. Організація управлінського

обліку має забезпечувати перевірку ідентичності інформації і розрахунків,

виконаних на основі фінансового обліку.

● упроваджувати фінансову структуру, яка виділяє різні

центри витрат і центри прибутку та різні види діяльності банку; ● визначати прибутковість та ефективність центрів

прибутку, бізнес-напрямів (клієнтських сегментів), продуктів і клієнтів; ● визначати стратегічні й тактичні плани та завдання з

відповідними цілями і ключовими показниками діяльності банку; ● розробляти бюджети, прогнози та контролювати їх

виконання; ● аналізувати і порівнювати з бюджетними даними фактичні

результати діяльності банку в цілому, а також за центрами прибутку,

бізнес-напрямами (клієнтськими сегментами), продуктами та клієнтами; ● надавати об’єктивну базу для ціноутворення банківських

продуктів; ● інше. Податковий облік ведеться для

накопичення даних про валові доходи й валові витрати відповідно до

законодавства України і використовується для складання податкової звітності,

форма, правила, порядок і термін подання якої визначаються Державною

податковою адміністрацією. Нині податковий облік ведеться відповідно до

Податкового кодексу України. Зміни в податковому обліку не впливають на

бухгалтерський облік. Фінансовий облік ведеться безперервно

з часу реєстрації банку до його ліквідації із застосуванням комп’ютерних

засобів, за допомогою яких в автоматизованому режимі здійснюється збирання,

передавання, систематизація та обробка інформації. Відповідальність за організацію

бухгалтерського обліку та забезпечення фіксування фактів здійснення всіх

операцій банку в первинних документах, збереження протягом установленого

строку оброблених документів, регістрів бухгалтерського обліку і звітності

несе керівник банку. Керівником банку є

голова виконавчого органу – правління (ради директорів), який здійснює

управління поточною діяльністю банку та несе відповідальність за ефективність

його роботи відповідно до установчих документів та законодавства України. Бухгалтерські операції можуть виконувати

працівники будь-якого структурного підрозділу банку, якщо це передбачено їх

функціональними (посадовими) обов’язками.

Головний бухгалтер банку, який очолює

службу бухгалтерського обліку, у своїй роботі керується внутрішніми

Положеннями, міжнародними стандартами фінансової звітності та

нормативно-правовими актами України. Підставою для бухгалтерського обліку

операцій банку є первинні документи, які фіксують факти здійснення цих

операцій. Банківська документація – це

сукупність документів, на підставі яких банком здійснюються бухгалтерський

облік та контроль. Залежно від характеру операції документи поділяються на

касові, меморіальні, позабалансові. Форми документів і порядок їх

використовування для різних операцій визначаються окремими

нормативно-правовими актами Національного банку України та наведені у

відповідних темах навчального посібника.

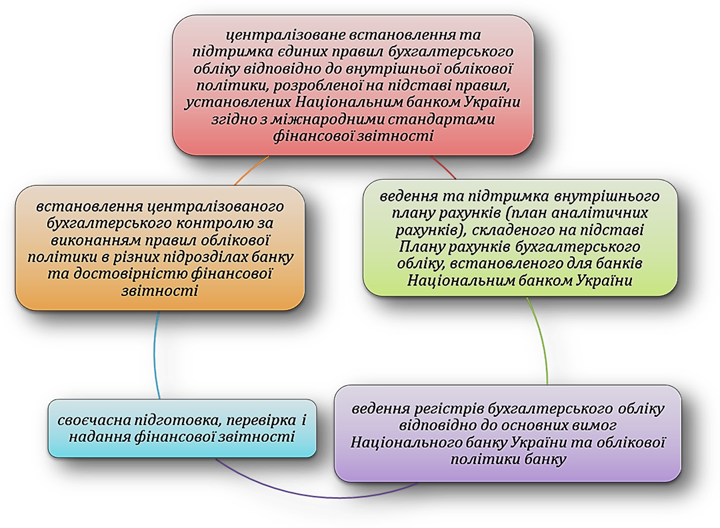

Облікова політика банку – це

сукупність принципів, методів і процедур, що використовуються банком для

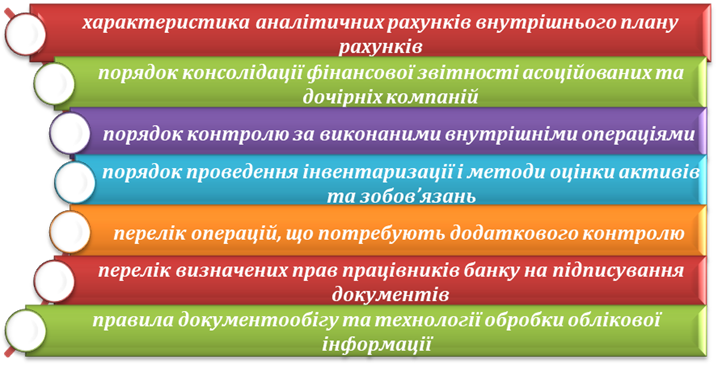

складання та подання фінансової звітності. Положення про облікову політику банку

затверджується правлінням (радою директорів) банку. Облікова політика банку

доводиться до відома всіх підрозділів банку. Цим документом визначається порядок

ведення бухгалтерського обліку операцій, які здійснює банк згідно із

законодавством України. У ньому мають бути відображені особливості

організації та ведення бухгалтерського обліку банку. На підставі

принципу послідовності облікова політика банку має передбачати постійне (із

року в рік) застосування прийнятої стабільної облікової політики.

Положення про облікову політику може

бути використане як базисне на час діяльності банку, до якого за потреби

вносяться зміни з визначеного часу. У разі внесення змін до положення про

облікову політику, що за обсягом охоплюють більшу частину тексту або істотно

впливають на його зміст, положення про облікову політику викладається в новій

редакції. Вимоги основних положень облікової

політики банку. Облікова політика банку базується на основних принципах

бухгалтерського обліку, зазначених вище, яких банки мають дотримуватися під

час ведення рахунків і складання зовнішньої та внутрішньої звітності. Банки ведуть бухгалтерський облік і складають

фінансову звітність у валюті України. Операції в іноземній валюті

відображаються в бухгалтерському обліку і фінансовій звітності у валюті

України з перерахуванням її за офіційним валютним курсом, установленим

Національним банком України на дату здійснення операції або складання

звітності. Операції мають бути відображені в

обліку в тому звітному періоді, в якому вони були виконані, незалежно від

дати руху коштів за ними.

Облікова політика банку має брати до

уваги методи оцінки активів та зобов’язань. Оцінка – це процес визнання тієї суми

коштів, за якою статті фінансової звітності мають визнаватися і

обліковуватися у балансі та звіті про фінансові результати. Активи і зобов’язання мають бути

оцінені та відображені в обліку таким чином, щоб не переносити наявні

фінансові ризики, які потенційно загрожують фінансовому становищу банку, на

наступні звітні періоди. Активи і зобов’язання обліковуються

пріоритетно за вартістю їх придбання чи виникнення (за первісною або

справедливою вартістю). Під час обліку за первісною

(історичною) вартістю активи визнаються за сумою фактично сплачених за них

коштів, а зобов’язання – за сумою мобілізованих коштів в обмін на

зобов’язання. Під час обліку за справедливою

(ринковою) вартістю активи визнаються за тією сумою коштів, яку необхідно

було б сплатити для придбання таких активів у поточний час, а зобов’язання –

за тією сумою коштів, яка б вимагалася для проведення розрахунку у поточний

час. Приведення вартості активів у

відповідність із ринковою здійснюється шляхом їх переоцінки.

Ò кредитів,

депозитів й іншої кредиторської і дебіторської заборгованості різних

юридичних та фізичних осіб; Ò кредитів,

депозитів й іншої кредиторської і дебіторської заборгованості одних і тих же

юридичних та фізичних осіб, що враховуються в різних валютах та з різними

строками погашення; Ò депозитів та

кредитів, наданих під заставу депозиту, якщо інше не визначене відповідними законодавчими

актами; Ò витрат і

доходів тієї ж юридичної особи. • доходи й витрати обліковуються у

періоді, до якого вони належать; • отримані доходи, які належать до

майбутніх періодів, обліковуються як відстрочені доходи; • здійснені витрати та платежі, які

належать до майбутніх періодів, обліковуються як відстрочені витрати. Облікова політика визначає порядок

створення та використання резервів на підставі законодавства України та

нормативно-правових актів Національного банку України. Резерви під активи

створюються за рахунок витрат банку та мають використовуватися лише на цілі,

для яких вони були створені.

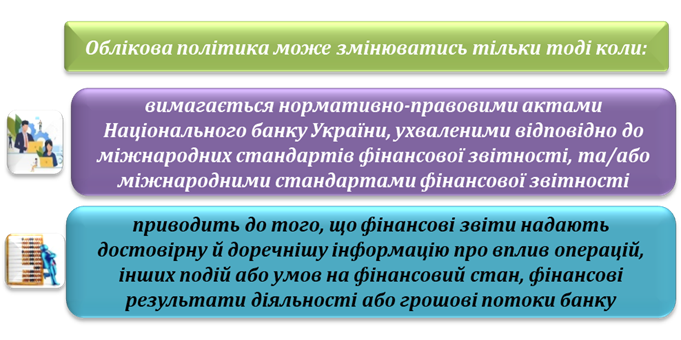

Зміни в обліковій політиці банку.

Будь-які зміни в обліковій політиці, що мають суттєвий вплив на показники звітного

або майбутніх періодів, мають бути описані з зазначенням їх причин і змін у

відповідних статтях.

v нова облікова політика щодо операцій, які не є

суттєвими; v нова

облікова політика щодо операцій, які відрізняються по суті від попередніх і

не здійснювалися раніше. Нова облікова політика застосовується

до подій та операцій з часу їх виникнення. Національний

банк України встановлює обов’язкове застосування у банках

внутрішнього банківського контролю. Внутрішній банківський

контроль – це сукупність процедур, які

забезпечують дотримання положень внутрішніх і зовнішніх нормативних актів під

час здійснення операцій банку та достовірність і повноту інформації. Внутрішній банківський контроль

поєднує в собі бухгалтерські та адміністративні (внутрішні) контролі. Система внутрішнього банківського

контролю, як і всі інші процедури банку, має бути чітко документована.

Документація за процедурами внутрішнього банківського контролю (у паперовій

або електронній формі) має бути доступною для використання працівниками

банку.

За допомогою рахунків у

бухгалтерському обліку одержують зведення про банківські ресурси та операції.

Однак у банківській діяльності для визначення можливості здійснення операції

чи надання послуги необхідна більш детальна інформація (наприклад, не

загальна кількість наявних у банку ресурсів, а наявність ресурсів у кожного

конкретного клієнта). Деталізація показників бухгалтерського обліку в банках

дозволяє, з одного боку, одержати інформацію про можливість здійснення

операції, а з іншого – організувати контроль за збереженням наявних ресурсів

і цінностей.

Аналітичний облік дає докладну характеристику

бухгалтерських об’єктів. За допомогою аналітичних рахунків, які є основою

побудови аналітичного обліку, деталізується і конкретизується інформація, що

є в синтетичному рахунку. Аналітичні рахунки будуються на основі балансових

рахунків четвертого порядку залежно від характеру цінностей, коштів,

розрахунків. Згідно з Постановою Правління Національного банку України від 11

вересня 2017 року № 89 із змінами та доповненнями Про затвердження

нормативно-правових актів Національного банку України з бухгалтерського

обліку» (Плану рахунків бухгалтерського обліку банків України, Інструкції про

застосування Плану рахунків бухгалтерського обліку банків України), усі

номери рахунків аналітичного обліку, що відкриваються банками, мають

формуватися за такою схемою:

де: AAAA – номер балансового (позабалансового) рахунка (4

символи); К – ключовий

(контрольний) розряд (1 символ);

EEEEEEEEEЕЕЕЕЕ – інформація

щодо аналітичного рахунка (до 9 символів). Довжина номера рахунка не є

фіксованою. Максимальна довжина номера рахунка має становити 19 символів,

мінімальна – 5 символів. Сегмент EEEEEEEEEЕЕЕЕЕ визначається банком самостійно. До складу

цього сегмента можуть включатися код контрагента, порядковий номер рахунка,

номер філії, код валюти тощо. До розрахунку ключового розряду

входять сегменти AAAA, EEEEEEEEEЕЕЕЕЕ номера

рахунка та коду банку. У разі потреби банки можуть збільшити обсяг цього

сегмента поза номером рахунка. Залежно від сфери застосування параметри

сегмента розподіляються на параметри клієнтів, документів, договорів,

аналітичних рахунків.

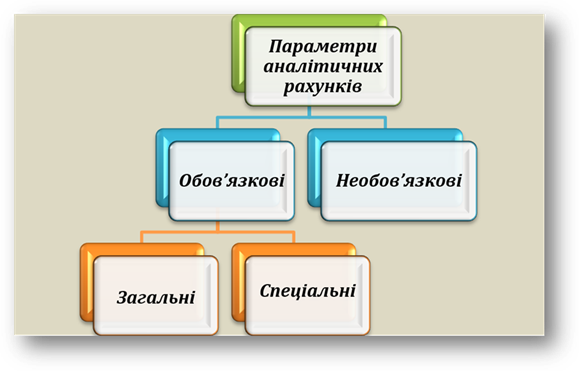

Усі параметри поділяються на дві

групи – обов’язкові та необов’язкові. Обов’язкові параметри вводяться з

огляду на вимоги Національного банку України щодо побудови фінансової та

статистичної звітності банків, щоб зменшити витрати праці на її складання.

Вони також є обов’язковими для заповнення під час занесення у комп’ютерну

систему нового контрагента або під час відкриття нового аналітичного рахунка.

Необов’язкові параметри використовуються під час організації внутрішнього

обліку в банку. Обов’язкові параметри аналітичного

обліку поділяються на загальні та спеціальні. Загальні

параметри застосовують для всіх рахунків. Спеціальні параметри застосовуються

до окремих груп аналітичних рахунків залежно від їхнього економічного змісту. Особові рахунки та аналітичні рахунки

з обліку внутрішньобанківських операцій є регістрами аналітичного обліку. У деяких випадках як регістри

аналітичного обліку використовуються документи та їх копії. Особові рахунки

відкриваються за кожним видом коштів та цінностей, що обліковуються, при

цьому вказується їх призначення та власник.

Синтетичний облік необхідний

для групування даних аналітичного обліку у відокремлені показники, що

здійснюється у спеціальних регістрах. Якщо побудова аналітичних рахунків

залежить від характеру відображених у них показників, то структура регістрів

синтетичного обліку обумовлена насамперед системою бухгалтерського обліку.

Інформація первинних документів, регістрів аналітичного обліку

систематизується в регістрах синтетичного обліку. Регістри

синтетичного обліку – це носії

спеціального формату (паперові, електронні) у вигляді відомостей на магнітних

та інших носіях, призначені для хронологічного, систематичного або

комбінованого накопичення, групування та узагальнення інформації з первинних

документів.

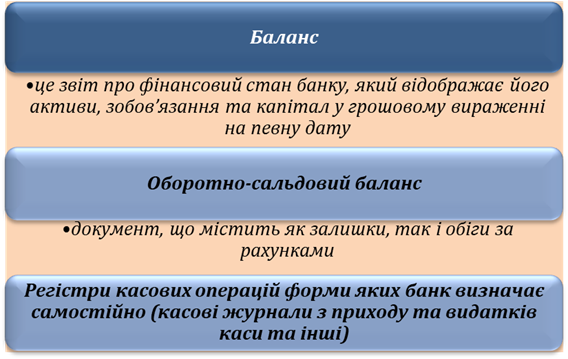

Баланс складають у вигляді таблиць.

Залишки за рахунками можуть наводитись у балансі окремо за операціями з

резидентами та нерезидентами, а всередині – за видами валют. Баланс

комерційного банку може складатися як у розгорнутій формі – за всією

номенклатурою діючих рахунків, так і за статтями балансу. Стаття чи позиція балансу – це

агрегований об’єкт обліку, який визначається за допомогою об’єднання рахунків

четвертого порядку за ознакою їх економічного змісту. Відображення інформації в балансі

здійснюється за допомогою методу подвійного запису за рівнянням (1.2):

Кожна операція, яка відображається у

бухгалтерському обліку, впливає на баланс банку, але незважаючи на характер цього

впливу (одночасне збільшення активів, капіталу чи зобов’язань, одночасне

зменшення активів, капіталу чи зобов’язань, збільшення коштів на активному

рахунку та зменшення на пасивному чи навпаки) вищенаведена рівність має

зберігатись. Отже, баланс банку дозволяє

отримувати агреговану і систематизовану інформацію стосовно фінансового стану

банку і контролювати правильність відображення операцій у бухгалтерському

обліку. У оборотно-сальдовому балансі

відображаються вхідні залишки, обороти за дебетом і кредитом за день, вихідні

залишки за дебетом та кредитом відповідних рахунків четвертого порядку з

проміжним підсумком за балансовими рахунками вищих рівнів, аналогічно до

позабалансових рахунків. Завдяки перевірці та підтвердженню правильності

вихідних та вхідних залишків забезпечується досягнення правила відповідності

й послідовності балансу банку. Багато різновидів оборотно-сальдових

балансів (загальний оборотно-сальдовий баланс, оборотно-сальдовий баланс за

виконавцями, оборотно-сальдовий баланс по рахунку за період). Перевірка правильності ведення

аналітичного обліку та звіряння даних синтетичного й аналітичного обліку

відбувається щоденно. Ведення синтетичного обліку забезпечується за допомогою

рахунків 1, 2, 3, 4 порядків Плану рахунків бухгалтерського обліку. Детальна

інформація про кожного контрагента та кожну операцію має фіксуватися на рівні

аналітичного обліку на аналітичних рахунках. Відповідність залишків

аналітичного обліку даним синтетичного обліку за всіма балансовими та

позабалансовими рахунками перевіряється щоденно в автоматичному режимі шляхом

складання пробного балансу та зіставлення отриманих підсумків із даними

щоденного балансу (підписується керівником та головним бухгалтером банку).

Одним із складових елементів фінансового

обліку є план рахунків, завдяки якому досягається уніфікація та

систематизація бухгалтерських рахунків.

План рахунків розроблено відповідно

до загальноприйнятих у міжнародній практиці принципів і міжнародних

стандартів та є обов’язковим для використання банками України. У Плані рахунків наведено номери та

найменування синтетичних рахунків 1, 2, 3, 4 порядків, що забезпечують запис

інформації про наявність і рух активів, зобов’язань, капіталу та результати

від операційної, інвестиційної та фінансової діяльності банків. Першою цифрою

номера визначено клас рахунків.

Клас 1 Плану

рахунків призначений для відображення в обліку взаємовідносин між

Національним банком України та банками України, між банками України та

іноземними банками, зокрема операції з готівкою, банківськими металами,

кредитами, депозитами та цінними паперами, що рефінансуються Національним

банком України тощо. У цьому класі обліковуються казначейські

та міжбанківські операції банків. До міжбанківських операцій належать

кредитні й депозитні операції між банками, ведення кореспондентських

рахунків, безготівкові розрахунки між банками, обумовлені виконанням платежів

клієнтів або власними зобов’язаннями одного банку перед іншим та іншими

операціями згідно із законодавством України. У розділі «Банківські метали»

обліковуються дорогоцінні метали, визначені як банківські згідно з

нормативно-правовими актами Національного банку України. Інші дорогоцінні

метали (лом, вироби з дорогоцінних металів) обліковуються в групі рахунків

класу 3 «Запаси матеріальних цінностей». У цьому розділі не мають

обліковуватися дорогоцінні метали, які зберігаються за дорученням третьої

сторони. Такі дорогоцінні метали обліковуються за позабалансовими рахунками. У розділах «Кошти у Національному

банку України» та «Кошти Національного банку України» відображаються активи

та зобов’язання банку за операціями з Національним банком України. На

кореспондентському рахунку банку в Національному банку України обліковуються

також обов’язкові резерви банку.

У класі 2 Плану рахунків

відображаються операції з клієнтами, зокрема операції за розрахунками,

наданими кредитами та залученими вкладами (депозитами). Рахунки цього класу

використовуються для обліку операцій за розрахунками з клієнтами (крім

банків) – суб’єктами господарювання, органами державної влади та

самоврядування, фізичними особами. За рахунками суб’єктів господарювання

обліковуються кошти юридичних осіб та фізичних осіб-підприємців.

За класом 3 Плану

рахунків відображаються операції з цінними паперами (окрім цінних паперів, що

рефінансуються Національним банком України, та інвестицій в асоційовані та

дочірні компанії), обліковуються запаси товарно-матеріальних цінностей,

сформовані банківські резерви, субординований борг, розрахунки між філіями

одного банку, позиція банку за іноземною валютою та банківськими металами

тощо. Рахунки 39 розділу «Розрахунки між

філіями банку» призначені для здійснення розрахунків між філіями банку. У

зведеному балансі банку – юридичної особи на звітну дату залишки за активними

рахунками розділу мають дорівнювати залишкам за пасивними рахунками розділу.

У класі 4 відображаються

інвестиції банку в асоційовані та дочірні компанії, операції з основними

засобами і нематеріальними активами.

За рахунками класу 5 відображається капітал банку, який містить статутний

капітал, емісійні різниці, загальні резерви та інші фонди, результати минулих

років, результати переоцінки. Рахунки цього класу можуть

кореспондувати з дебіторами, кредиторами та рахунками готівкових коштів у

разі сплати дивідендів, викупу акцій (часток, паїв) в акціонерів (учасників)

банку, збільшення капіталу банку шляхом переоцінки активів, з рахунками

класів 6 та 7 під час формування фінансового результату діяльності банку за

звітний рік. В іншому випадку рахунки класу 5 кореспондують тільки між собою.

Доходи та витрати

банку відображаються відповідно за рахунками класу 6 «Доходи» та класу 7

«Витрати» незалежно від

порядку їх оподаткування. Банки в обліковій політиці самостійно

визначають порядок формування аналітичних рахунків за балансовими рахунками

класу 6 «Доходи» і класу 7 «Витрати» внутрішнього плану рахунків. Під час формування фінансового

результату банку за звітний рік доходи і витрати зараховуються на рахунки

5040 «Прибуток звітного року, що очікує затвердження» або 5041 «Збиток

звітного року».

Рахунки у класі 8 відкриваються банками для ведення

управлінського обліку та кореспондують тільки між собою. Залишки за рахунками

класу 8 не беруться до уваги під час складання фінансової звітності банку.

У класі 9 обліковуються

позабалансові операції. Бухгалтерський облік операцій з позабалансовими

рахунками ведеться за системою подвійного запису. Позабалансові рахунки

кореспондують тільки між собою. Для відображення операцій за системою

подвійного запису використовуються рахунки розділу 99, які можуть

кореспондувати між собою без використання контррахунків. Позабалансовий рахунок є активним,

якщо під час переведення його на баланс дебетується балансовий рахунок.

Наприклад, рахунок 9100 А «Зобов’язання з кредитування, надані банкам» –

активний, тому що в разі надання кредиту банк дебетуватиме балансовий рахунок

групи 152 «Кредити, що надані іншим банкам». Позабалансовий рахунок є пасивним,

якщо під час переведення його на баланс кредитується балансовий рахунок.

Наприклад, рахунок 9110 «Зобов’язання з кредитування, отримані від банків» –

пасивний, тому що в разі отримання коштів за кредитною лінією банк

кредитуватиме балансовий рахунок групи 162 «Кредити, отримані від інших

банків». Рахунки розділів 90 – 95

використовують для обліку зобов’язань та вимог за укладеними, але ще не

виконаними договорами, такими, як кредитні лінії, дозволений овердрафт,

непокриті безвідкличні акредитиви, різні гарантійні зобов’язання,

зобов’язання за цінними паперами, спотові, форвардні контракти та договори з

купівлі-продажу іноземної валюти й інших фінансових інструментів. Рахунки

розділів 90 – 95 можуть бути активними або пасивними. Рахунки розділів 96 – 98

використовують для обліку списаних активів, документів, цінностей,

розрахунків за операціями з приватизації і довірчого управління. Рахунки розділу 99 – це контррахунки,

які використовують для подвійного запису операцій за рахунками 90 – 98.

Контррахунки відкриваються в аналітичному обліку в будь-якому розрізі на

розсуд банку.

Зважаючи на особливості побудови

аналітичного рахунку, банки самостійно визначають власну систему аналітичного

обліку, створюючи внутрішній план рахунків (сукупність усіх аналітичних

рахунків банку). Внутрішній план аналітичних рахунків має

передбачати опис характеристики кожного рахунка або групи рахунків, порядок

їх відкриття та закриття, а отже, має бути визначений відповідальний за його

супроводження (на рівні банку – юридичної особи).

Книга має бути пронумерована,

прошнурована, засвідчена підписами керівника та головного бухгалтера банку,

скріплена відбитком печатки банку та зберігатись у призначеної відповідальної

особи. Банки зобов’язані вести та зберігати

книги реєстрації відкритих рахунків в електронній або паперовій формі.

На активних

рахунках обліковуються кошти за їх складом і

розміщенням. За дебетом рахунка здійснюється зарахування коштів, а за

кредитом – їх вибуття. Сальдо на активних рахунках завжди

має бути дебетове. Для розрахунку сальдо на активному рахунку необхідно до

вхідного залишку додати оборот за дебетом та відняти оборот за кредитом. Пасивні рахунки призначені

для відображення правових відносин банку у грошовій формі. На пасивних

рахунках обліковуються кошти за джерелами їх надходження, тобто висвітлюється

право власності. У пасивних рахунках збільшення джерел коштів фіксується за

кредитом, а зменшення – за дебетом. На активно-пасивних

рахунках, залежно від змісту операції сальдо,

може бути як за дебетом, так і за кредитом. Контрарні рахунки – це рахунки

бухгалтерського обліку, показники яких використовують для регулювання оцінки

об’єктів обліку, відображених в інших рахунках. Контрактивні рахунки регулюють інформацію,

зафіксовану на відповідних активних рахунках, демонструючи реальну вартість

активної позиції. Наприклад, рахунок резервів під заборгованість за

кредитами, які видані клієнтам, доводять кредитний портфель банку до

вартості, яка реальна до повернення. Контрпасивні рахунки регулюють

відповідні рахунки пасиву балансу. Залежно від режиму функціонування

контрактивні рахунки – пасивні, а

контрпасивні – активні. У плані рахунків бухгалтерського

обліку виділяють постійні та тимчасові рахунки. Постійні рахунки мають залишки

на кінець звітного періоду, які фіксуються у балансі та діють у наступному

році. Тимчасові рахунки призначені

для обліку доходів і витрат та закриваються в кінці року, а також рахунки для

розподілу сум між контрагентами, виходячи із технології проведення операцій у

банку. Балансові рахунки в Плані рахунків

класифікуються за типами контрагентів, характером операцій і ступенем

ліквідності активів і зобов’язань. План рахунків забезпечує

мультивалютний облік операцій, суть якого полягає в обліку операцій в

іноземній валюті за тими самими рахунками, що і операцій у гривні. Управлінський облік здійснюється за

рахунками класу 8. Банки самостійно встановлюють внутрішні правила

управлінського обліку. Аналітичний облік є складовою системи

бухгалтерського обліку, що надає детальну інформацію про кожного контрагента

та кожну операцію. Ведення аналітичного обліку забезпечується за допомогою

аналітичних рахунків. Відкриття аналітичних рахунків передбачає наявність

обов’язкових параметрів згідно з вимогами Національного банку України.

Додаткова інформація, необхідна для складання звітності та управління банком,

забезпечується за допомогою додаткових параметрів, які визначаються банком

самостійно.

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||