|

|

Гроші та кредит II частина Електронний посібник |

|||||||||||||||||||||||||||||

|

1.

Форми та критерії класифікації кредиту 2. Характеристика основних видів кредиту 3. Основи банківського кредитування 3.1. Система

банківського кредитування 3.2. Методи

банківського кредитування 3.3 . Механізм

банківського кредитування 3.4. Форми

забезпечення та страхування банківських кредитів 5. Роль кредиту у ринковій економіці 6. Особливості розвитку кредитних відносин в

Україні Презентація «Види, функції

та роль кредиту» Презентація «Форми, види та

роль кредиту» 1. Форми та та

критерії класифікації кредиту

Товарна форма кредиту історично Кредитні відносини в товарній формі виникають у разі

продажу товарів чи послуг з відстрочкою платежу, під час оренди майна

(зокрема лізинг), погашення міждержавних боргів поставками товарів тощо. Завдяки товарній формі

кредиту суб'єкти

кредитних відносин можуть самостійно розпоряджатися тимчасово вільними

ресурсами, прискорювати збут товарів і зменшувати час перебування капіталу в

товарній формі, збільшувати взаємозалежність і взаємоконтроль між суб'єктами

кредитних відносин. Найтиповішою,

переважаючою формою кредиту в сучасних умовах виступає кредит грошовий.

Переважаюче використання грошової форми Товарна

і грошова форми кредиту – це два прояви єдиної форми кредиту – вартісної. Обидві форми між собою внутрішньо пов'язані та доповнюють одна одну. Так, позички, надані в товарній формі, можуть

повертатися в грошовій. Оскільки

кредит має значну кількість структурних проявів, то може застосовуватися

багато критеріїв його класифікації та виділятися багато його видів. Але всі

вони "вписуються" в одну з двох форм кредиту, конкретизуючи їх

внутрішній зміст. Таблиця

1.1

2. Характеристика основних

видів кредиту Основними видами кредиту, які набули широкого

застосування в економічній практиці, є: міжгосподарський кредит,

банківський кредит, Міжгосподарський кредит – це кредит, який існує між функціонуючими

суб'єктами господарювання. Його видами є комерційний кредит,

дебіторсько-кредиторська заборгованість, аванси покупців, тимчасова фінансова

допомога, лізинг. Межі міжгосподарського кредиту визначаються розміром

резервних капіталів, які є у розпорядженні суб'єктів господарювання –

кредиторів, а також регулярністю припливу грошового капіталу за рахунок

реалізації товарів і можливості трансформації наданого міжгосподарського

кредиту в банківський або отриманий міжгосподарський. Причому погашення цих кредитів у визначений

строк передбачає своєчасне надходження платежів від покупців. Загалом існування міжгосподарського кредиту значною мірою пов'язане з

недостатнім розвитком банківського кредиту.

Міжнародний кредит –

це переміщення позичкового капіталу з однієї країни в іншу. Його суб'єкти ті

ж самі, що й при національному (внутрішньоекономічному) кредиті – банки, підприємства, держава, населення. Проте ознакою цього кредиту

є належність кредитора і позичальника до різних країн. Міжнародний

кредит функціонує у різних формах. Так, залежно від В

умовах ринкової економіки основними видами матеріального кредиту є вексельний

і лізинговий кредит.

Лізинговий кредит – це відносини між незалежними особами з Розширення

кредитування в процесі зростання збуту забезпечує факторинг. Факторинг – це різновид товарно-комісійних операцій, пов´язаних з Що таке

факторинг та його переваги https://www.youtube.com/watch?v=PFn7JjnNJ8c 3.Основи

банківського кредитування 3.1. Система

банківського кредитування Система банківського

кредитування –

це модель, що відповідає характеру ринкових відносин і охоплює принципи, Сучасну

систему кредитування побудовано на: Ø

ліберальній основі – клієнт не змушений триматися якогось

певного банку, а сам вибирає кредитну установу, послугами якої він хотів би

скористатися, йому надано право відкривати позичкові рахунки не в одному, а в

кількох банках; Ø

договірній основі – коли всі питання, що виникають з приводу

кредитування, вирішуються безпосередньо між банком і позичальником, згідно з

договором кожна зі сторін бере на себе певні зобов'язання щодо виконання умов

договору; Ø

комерційній основі – комерційні банки здійснюють кредитні

операції за рахунок власних і залучених коштів, тобто в межах наявних

кредитних ресурсів. Основними джерелами формування банківських кредитних ресурсів

є власні кошти банку (фонди банку, нерозподілений прибуток), залишки на

розрахункових та поточних валютних рахунках, залучені кошти юридичних та

фізичних осіб на депозитні рахунки до запитання та строкові, міжбанківські кредити та кошти, отримані від випуску цінних

паперів. Чинна

система кредитування залежить не тільки від ресурсів, а й від встановлених

НБУ економічних нормативів діяльності комерційних

банків та вимог щодо формування обов'язкових,

страхових та резервних фондів. Ці нормативи регламентують максимально

допустимий обсяг залучених коштів, розмір резервних фондів, граничну суму

видачі кредиту, що робить кредитний механізм залежним від ліквідності

балансів комерційних банків. Сучасна

система кредитування в Україні базується на нових методах і формах

кредитування. Нині принципово змінився підхід банків до організації кредитних

відносин: відбувся перехід від пооб'єктного кредитування до кредитування

суб'єкта; до уніфікації методів кредитування клієнтів незалежно від їхнього

галузевого підпорядкування та форм власності. Отже склалась система

багатоваріантного кредитування, коли позичальники й банки, користуючись своїм

правом, обирають найбільш прийнятну для них форму. 3.2. Методи

банківського кредитування Метод банківського

кредитування –

це спосіб та процедура надання банківського кредиту. Розглянемо найпоширеніши методи банківського

кредитування ( рис.1).

Рис.1. Методи

банківського кредитування Кредитна лінія – юридично оформлене зобов'язання банку надати

позичальнику протягом визначеного періоду кредит у межах погодженого ліміту. Якщо

банком визначено, що фінансовий стан позичальника істотно погіршився,

спостерігаються затримки у сплаті кредиту і процентів за користування ним,

існує можливість нецільового використання кредиту, є сумніви щодо його

здатності виконати умови договору, банк може припинити надання чергового

траншу за кредитною лінією та порушити питання про дострокове розірвання

кредитного договору і дострокове повернення раніше наданого кредиту, що в

обов'язковому порядку обумовлюється в кредитному договорі. Загальний

строк дії договору кредитної лінії визначається за домовленістю сторін,

однак, як правило, кредитні лінії відкриваються на строк не більше одного

року. Вартість

кредитної лінії оцінюється за двома критеріями. Першим критерієм є ставка

процента, що сплачується за кредитні кошти. Другим критерієм є потреба

сплатити комісійні платежі. Фактично це і є ціною банківського зобов'язання

тримати лінію чинною. Під

час надання кредиту у формі кредитної лінії позичальнику відкривається один

кредитний рахунок, з якого проводиться перерахування коштів платіжними

дорученнями клієнта відповідно до цільового призначення кредитної лінії. Отже,

кредитна лінія – це гнучкий механізм короткострокового

кредитування, завдяки якому задовольняється тимчасова потреба позичальника в

обігових коштах. Здебільшого ці гроші йдуть на покриття поточних (сезонних)

витрат. Вигідність кредитної лінії в тім, що клієнт має доступ до необхідних

йому кредитних ресурсів, але сплачує процент лише за ту суму, яку фактично

позичив на цей момент. Кредитні лінії відкриваються на певний час, найчастіше

– на рік. Більшість з них забезпечує клієнту

тривалі зв'язки з банком, які автоматично продовжуються на новий термін. За

такої ситуації процентні ставки, ліміти кредиту та інші умови змінюються

залежно від фінансового стану, умов і потреб позичальника.

Контокорент

є активно-пасивним рахунком, за яким банк визначає граничну суму

заборгованості завдяки встановленню лімітів кредитування, тобто визначенню

максимально допустимого розміру дебетового або мінімально допустимого

кредитового сальдо. За кінцевим сальдо нараховуються проценти або на користь

клієнта, або на користь банку, причому в останньому випадку – за підвищеною ставкою, оскільки банк ризикує більше. Крім процентів,

банки нараховують також комісійні платежі за послуги. Після закінчення

контокорентного періоду (кварталу, півріччя) сума плати за кредит

капіталізується (дебетується на контокорентному рахунку), тобто збільшується

борг клієнта. Такі стосунки банк може будувати тільки із платоспроможними

клієнтами, з'ясувавши заздалегідь їх фінансовий стан і репутацію.

Овердрафт – метод кредитування, за якого банк у межах заздалегідь узгодженого

ліміту допускає тимчасову наявність дебетового сальдо на поточному рахунку

клієнта. Тобто, за використання цього методу кредитування передбачається

надання банком короткострокового кредиту, який реалізується через списання

коштів з рахунка клієнта понад залишок на ньому. Відмінність

овердрафту від кредитування за контокорентним рахунком полягає в тому, що під

час кредитування за методом овердрафту поточний рахунок клієнта зберігається

й існує можливість появи на такому рахунку дебетового сальдо. Це означає, що, не відкриваючи окремого

рахунка, клієнт понад свої залишки на рахунку та надходження на нього, має

право на додаткову оплату розрахункових документів за рахунок ресурсів банку.

Такі кредити мають здебільшого короткостроковий характер, завдяки їм клієнти

здійснюють поточні платежі, які тимчасово перевищують надходження коштів на

поточний рахунок. Кредитування

за методом овердрафту здійснюється у межах погодженого ліміту. Ліміт

овердрафту – це максимально допустимий розмір дебетового

сальдо на поточному рахунку позичальника, що може виникнути протягом

визначеного періоду (наприклад, операційного дня) у результаті перевищення

суми платіжних доручень клієнта над залишком коштів на його рахунку. За

змістом овердрафт є розрахунковою кредитною операцією, що дає банку дохід у

вигляді процентів за користування кредитними

ресурсами та комісійних. Комісійні

платежі встановлюються банком у відсотках до дебетового обігу за поточним

рахунком позичальника понад кредитовий залишок (тобто за кожну суму платежів

понад залишок коштів клієнта на його поточному рахунку). Правом

на отримання овердрафтного кредиту користуються надійні клієнти банку, які

мають стійкий фінансовий стан, постійні стабільні надходження коштів і уклали

з банком відповідний договір.

Разовий строковий кредит – це кредит, рішення про надання якого приймається банком окремо за

кожною позицією на підставі заяви та інших документів клієнта. При цьому

надання коштів відбувається однією сумою без траншів. Метою

разового строкового кредиту є цільове кредитування договорів, контрактів, що

розраховані на повернення вкладених коштів. Найпоширенішими у вітчизняній практиці є цільові короткострокові кредити, які

надаються з простих кредитних рахунків. Ці кредити мають разовий характер і

обслуговують конкретні комерційні операції Найпростішою

формою разового кредиту є дисконтний кредит. Його часто надають

позичальникам, які бажають започаткувати власний бізнес. За дисконтного

кредитування ставка процента є фіксованою, оскільки необхідно відрахувати

певну суму процентів іще на початковій стадії надання кредиту. На практиці

механізм оплати дисконтного кредиту такий: позичальник одержує кредит з

утриманням його ціни, а в кінці періоду сплачує номінальну вартість кредиту. У

практиці банківських установ використовується також онкольний кредит,

який є короткостроковим і погашається на першу вимогу кредитора. Під час здійснення онкольного кредитування банк відкриває

позичальнику спеціальний поточний рахунок під заставу товарно-матеріальних

цінностей чи цінних паперів. У межах забезпеченого кредиту банк сплачує всі

рахунки суб'єкта господарської діяльності. Погашення кредиту здійснюється на

першу вимогу банку за рахунок коштів, які надійшли на рахунок позичальника, або ж шляхом

реалізації наданого у забезпечення майна. Онкольний кредит погашається

позичальником, як правило, з попередженням за 2 – 7 днів. Процента ставка за таким кредитом може бути нижчою, ніж за

строковими кредитами. З точки зору строку повернення і якості забезпечення

така кредитна операція вважається однією з найліквідніших статей балансу банку. Отже,

банківська установа під

час

кредитування позичальників використовує різні методи

кредитування. Вибір банком і позичальником необхідного методу кредитування

залежить від таких чинників: характер кредитної операції, сфера діяльності

позичальника, вид кредиту, обсяг кредитних коштів, ризики діяльності у галузі

позичальника тощо. Саме від правильно обраного методу кредитування залежить

прибутковість кредитної операції та ефективність використання позичальником у

повному обсязі кредитних коштів. 3.3. Механізм банківського

кредитування Механізм

банківського кредитування можна умовно розділити на низьку етапів, кожен з

яких окремо забезпечує розв'язання конкретних завдань. (Схема 1)

Схема 1. Етапи

банківського кредитування Для

одержання кредиту позичальник звертається в банк із клопотанням, в якому

зазначає цільове призначення кредиту, його суму, строк користування,

включаючи конкретні строки погашення, форми забезпечення кредиту, а також

додає коротку характеристику заходу, що кредитується, і розрахунок

економічної ефективності від його запровадження. Разом

із заявкою на кредит позичальник надсилає в банк для розгляду такий пакет

документів: 1.

Документи, що засвідчують право клієнта на отримання кредиту; 2.Техніко-економічне

обгрунтування заходу, що кредитується; 3.Документи

для визначення фінансового стану і кредитоспроможності позичальника; 4.

Форми зобов'язань щодо забезпечення кредиту: угода про заставу, гарантійний

лист, договір страхування (страхове свідоцтво) та ін. Після

одержання клопотання і необхідних документів для оформлення кредиту банк

повинен проаналізувати та ретельно вивчити діяльність потенційного

позичальника, визначити його кредитоспроможність, можливість і

доцільність надання йому кредиту, оцінити перспективи своєчасного повернення

кредиту. У

результаті аналізу банк готує висновок про можливість і доцільність

надання позички, очікувані терміни та ймовірність її повернення, розмір

процентної ставки, який відповідає проекту кредитування, рівень цільового

використання позички з переліком головних чинників ризику. Підставою

для надання банком кредиту є підписаний між ним і позичальником кредитний

договір. Підсумковий

етап процесу кредитування характеризується тим, що банк здійснює контролюючі

функції, перевіряє цільове використання кредиту, надходження кредитної

заборгованості та процентів за нею, вирішує всі питання за несвоєчасного повернення

кредиту тощо. Пам’ятка

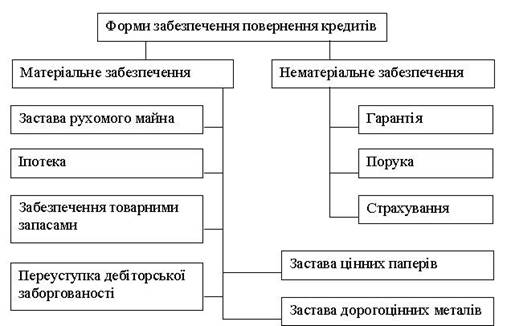

позичальника https://www.youtube.com/watch?v=xC-d0pVhJf8 3.4. Форми забезпечення та страхування банківських кредитів У

практиці банківських установ можуть використовуватися різноманітні форми та види забезпечення кредитів,

зокрема, застава рухомого і нерухомого майна, гарантія, порука третьої

сторони, страхування кредитного ризику, застава майнових прав, цінних

паперів, дорогоцінних металів тощо. Механізм

застави як способу забезпечення зобов’язань регулюється законами України «Про заставу», «Про іпотеку» Саме

від правильно обраної форми, виду та способу забезпечення кредитних

зобов'язань клієнта залежить ефективність кредитної операції та зниження

ступеня ризику непогашення кредиту позичальником.

Схема 2. Форми

забезпечення повернення кредитів Заклад (застава рухомого

майна) – майно, що складає предмет застави,

передається заставодавцем у володіння заставодержателя. Забезпечення товарними

запасами. Приймаючи

товарні запаси під забезпечення позики, банк придбає право власності на

заставне майно, але водночас він залишає за позичальником це забезпечення для

його подальшого використання. Банку вигідно, щоб позичальник експлуатував

заставне майно, отримував доходи і мав змогу з цих доходів виплачувати

відсотки і повертати позику. Заставне право на нерухоме

майно. У цьому

разі під забезпечення кредиту банк бере зобов'язання щодо нерухомості (іпотеку). Цінні папери. Перед видачею позики під цінні папери банку

необхідно врахувати низьку факторів: можливість реалізувати заставу,

кредитоспроможність емітента та інші. Надаючи позики під цінні папери, банк

здійснює періодичні перевірки для з'ясування можливості реалізації цінних

паперів у разі необхідності. Він

також перевіряє фінансовий стан емітента і ринкову вартість заставлених

цінних паперів. Передача дебіторської

заборгованості (рецесія дебіторської заборгованості) полягає у передачі банку рахунків за

доставлені позичальником товари (виконані роботи, послуги), які підлягають

оплаті. Забезпечення дорогоцінними

металами. Як застава приймаються монети, зливки,

вироби із золота, срібла, платини, дорогоцінні камені та ін. Цей спосіб

забезпечення кредиту в сучасний період використовується досить рідко. Гарантія –

це письмове

зобов'язання третьої особи (гаранта) погасити борг позичальника, якщо настане гарантійний випадок. Відносини із забезпечення кредитного договору гарантією можуть бути

оформлені у вигляді гарантійного листа, наданого організацією – гарантом. Поручительство – це договір, на основі якого поручитель бере

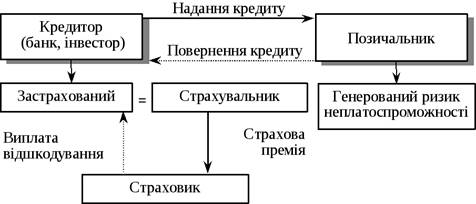

зобов'язання перед банком-кредитором оплатити за необхідності заборгованості позичальника. Страхування кредитів базується на визнанні ризику неплатежу чи неплатоспроможності позичальників, який формується у процесі кредитування.

Схема 3. Види

кредитного страхування У

разі делькредерної форми організації страхових відносин кредитори (банки, інвестори та інші)

відіграють роль страхувальників і застрахованих одночасно, а тому страхові

відносини обмежуються лише стосунками між двома сторонами – страховиком і

страхувальником. Ці відносини можна подати схематично ( схема 4.).

Схема 4. Делькредерне страхування кредитів Економічний

зміст страхової гарантії зводиться до того, що страховик замість

отриманої невисокої страхової премії бере на себе – замість боржника – роль гаранта оплати його повної

заборгованості у визначених термінах на користь застрахованого (бенефіціанта)

цієї гарантії. Під час гарантійного (заставного) страхування у відносини вступають не дві, як при

делькредерному страхуванні, а три сторони: кредитор

– суб’єкт, на користь якого має бути виконане

зобов’язання і який одночасно є застрахованим та бенефіціантом страхової

гарантії; позичальник

– суб’єкт, зобов’язаний повернути борг, він

же страхувальник; гарант

– страховий заклад, який гарантує виконання зобов’язань,

він же страховик. Ці відносини сторін унаочнює схема 5.

Схема 5. Відносини сторін під час гарантійного страхування Серед

розмаїття кредитних відносин, які здійснюються на сучасному кредитному ринку,

особливого значення набувають кредитні послуги, відомі як кредит довіри. Прикладом такого кредиту є добрі, довірчі

відносини між працедавцем (кредитором) та найнятим працівником (боржником).

Такі відносини можуть набувати реального змісту в переданні працедавцем

своєму працівникові у тимчасове користування засобів транспорту або ж інших

цінностей. Отже, виникає ризик невиправдання довіри працедавця. На випадок

завдання йому збитків працівником працедавець може застрахуватися. Цей вид

страхування, як бачимо, з одного боку, має характер делькредерного, бо

страхувальником є кредитор, а з другого –

набирає форми страхової гарантії, оскільки страховий поліс становить предмет

застави. Саме тому немає підстав страхування довіри однозначно відносити до

делькредерної чи заставної групи. Отже

кредитне страхування можна визначити як господарський механізм, мета якого –

задовольнити випадкові оцінювані майнові потреби, які виникають з ризику

неповернення кредиту, перерозподіливши втрати між суб’єктами

кредитно-страхових відносин. Процент

за кредит (позичковий процент) – це плата, яку отримує кредитор від

позичальника за користування позиченими коштами. Він є платою за користування

позичковим капіталом, його ціною.

Норма позичкового процента (процентна ставка) – це відношення суми

річного доходу, одержаного на позичковий капітал, до суми капіталу, наданого

в позичку, помножене на 100. Формування

процентної ставки залежить від: ·

рівня облікової

ставки НБУ; ·

ризиків (наприклад,

валютних у разі надання кредиту в іноземній валюті); ·

терміну надання

позики; ·

особливостей

забезпечення кредиту; ·

платоспроможності й

авторитету позичальника; ·

темпу інфляції; ·

перспектив зміни

ринкової кон’юнктури; ·

інших чинників. На

розмір процентної ставки впливають фактори: ·

макроекономічні: рівень інфляції, рівень

облікової ставки, попит і пропозиція на грошовому ринку; ·

мікроекономічні:

термін користування кредитом, розмір кредиту, рівень ризику. Реальна процентна ставка https://www.youtube.com/watch?v=MZDnDqklKEE Позичковий

процент виконує функції розподілу прибутку та збереження позичкового

капіталу. Розподільна функція – прибуток,

отриманий позичальником з використанням позичкового капіталу, розподіляється

на дві частини – позичковий процент і підприємницький дохід. Розподільна

функція процента змушує позичальника раціонально використати надані йому

кредитором у тимчасове користування кошти, щоб не тільки їх повернути, а й

отримати додатковий дохід. Цього доходу має вистачити на сплату процентів і

одержання власного прибутку, заради якого позичальник вступив у кредитні

відносини. Функція збереження

позичкового капіталу

полягає в тому, що за допомогою процента кредитору забезпечується

повернення від позичальника як мінімум вартості, рівноцінної тій, яка була

надана в кредит. Функції

процента визначають його роль у суспільстві. Насамперед процент сприяє більш

ефективному використанню кредиту, зміцненню комерційного або господарського

розрахунку. Адже повернути позичку і сплатити проценти легше тому, хто

отримає більший прибуток від прокредитованого проекту. Водночас процент

збільшує доходи банків, сприяючи зміцненню їх стійкості. У

банківській практиці розрізняють різноманітні види процентних ставок (рис. 2).

Рис. 2. Види процентних ставок 1)

фіксована процентна ставка – фіксується у кредитному договорі на момент

його укладання і залишається незмінною протягом усього строку дії кредитної

угоди; 2)

плаваюча процентна ставка – може змінюватися банком згідно з умовами

кредитного договору з обов'язковим повідомленням позичальника; 3)

проста процентна ставка – нарахування процентів здійснюється тільки на

суму виданого кредиту (початкову суму боргу). Нарощення за річною ставкою простих

відсотків здійснюється за формулою: FV = PV(1 + r × n), (1) Де

FV – майбутня вартість; PV – первісна (теперішня) вартість; n – кількість періодів (років); r – відсоткова ставка; 4)

складна процентна ставка – процент, який нараховується на початкову суму боргу

і нараховані за попередній період проценти (за основу приймається нарощена

сума попереднього періоду). Нарощення

за складними відсотками має вигляд: FV= PV(1 + r)n, (2) 5)

номінальна процентна ставка – оголошена банком річна процентна ставка; 6)

реальна процентна ставка – враховує інфляційний вплив та всі витрати

банку щодо залучення ресурсів; 7)

ефективна процентна ставка – нарахування процентів проводиться декілька

разів за період; 8)

декурсивна процентна ставка – нарахування процентів здійснюється

наприкінці періоду користування коштами; 9)

дисконтна процентна ставка – нарахування процентів здійснюється наперед,

на початку періоду кредитування, від кінцевої суми боргу та стягується банком

під час видачі кредиту шляхом віднімання від загальної суми боргу нарахованих

процентів; 10)

ринкова процентна ставка – встановлена на ринку кредитних ресурсів під дією попиту і пропозиції. Додатковим

елементом ціни банківського

кредиту є комісійні платежі. Комісія

встановлюється, як правило, у тих випадках, коли в процесі кредитування банк

виконує додаткову роботу, пов'язану з оформленням кредиту і контролем, або

наглядом за здійсненням проекту, що кредитується. Комісія може сплачуватися окремо або

додаватися до процента. Отже,

у банківській практиці існують різноманітні види процентних ставок, які

повинні сплачуватися позичальниками за користування кредитними коштами. При

цьому вартість кредиту, окрім процентної ставки, включає в себе також

комісійні платежі, встановлені банком за виконання певних послуг. Під час

надання інформації позичальникам про вартість кредиту банківським установам

слід також повідомляти їх про супутні послуги щодо кредитної угоди, а

зокрема, вартість послуг нотаріуса, страхової компанії, суб'єкта оціночної

діяльності, реєстратора тощо. Нарахування

процентів за кредитами банків може здійснюватися з використанням схеми

простого і складного процента. Під

час розрахунку процентів за наданими позичальнику кредитними коштами

використовують такі методи нарахування: 1)

метод "факт"/"факт" –

метод розрахунку процентів, за яким береться фактична кількість днів у місяці

та році; 2)

метод "факт"/360 – метод розрахунку процентів, за яким

кількість днів у місяці визначається фактична, а в році – умовна (360 днів); 3)

метод 30/360 – метод розрахунку процентів, за яким

кількість днів у місяці та році береться умовна (30 днів у

місяці і 360 -у році). Процес

нарахування процентів визначається банком самостійно і проводиться, як

правило, один раз на місяць на залишок заборгованості на кредитному рахунку

позичальника за період з першого по останнє число місяця. 5. Роль кредиту у ринковій

економіці Роль

кредиту характеризується результатами застосування для економіки загалом і

населення зокрема. Значна

роль кредиту і в розширенні виробництва. Позикові кошти сприяють

збільшенню запасів і витрат, що необхідні для розширення виробництва і

реалізації продукції; використовуються для збільшення основних фондів. Кредит

у сфері грошового обігу забезпечує надходження готівки та їх вилучення з

обігу через банки на кредитній основі. Таким чином, кредит відіграє важливу

роль в утворенні коштів для готівкового і безготівкового обігу і забезпечує

безперебійність безготівкового. Слід

мати на увазі, що роль кредиту, сфера його застосування не є незмінними,

стабільними. Зі зміною економічних умов у країні відбувається і зміна ролі

кредиту та сфери його застосування. Особливо важлива роль кредиту в умовах

функціонування неповноцінних грошей, нерозмінних на дорогоцінний метал. Це

пов’язане зі збільшенням грошової маси за функціонування неповноцінних грошей

на основі кредитних відносин. Виходячи з того, що в сучасних умовах інфляція

є постійним явищем в економіці, зростає роль кредиту в цих умовах.

Регулювання грошової маси в обігу здійснюється за допомогою кредиту, що

забезпечує підтримку стабільної купівельної спроможності грошової одиниці. Напрями,

в яких зростає роль кредиту: 1)

перерозподіл матеріальних ресурсів в інтересах виробництва і реалізації

продукції за допомогою надання позик і залучення коштів юридичних і фізичних

осіб; 2)

вплив на безперервність процесів відтворення через надання кредитів; 3)

участь у розширенні виробництва через видачу позикових коштів на поповнення

основного капіталу та лізинговий кредит; 4)

економне використання позичальниками власних і позичених коштів; 5)

прискорення споживачами отримання товарів, послуг за рахунок використання

позикових коштів; 6)

регулювання випуску в обіг та вилучення з нього готівкових грошей на основі

кредитних відносин і забезпечення безготівкового грошового обігу платіжними

засобами. Значну роль відіграє кредит у

соціальній сфері. За

суттю всі кредити мають соціальну складову, оскільки вони підвищують

ефективність суспільного відтворення, забезпечують зростання можливостей

задоволення потреб суспільства та підвищення життєвого рівня. Позитивна

роль кредиту проявляється шляхом проведення ефективної грошово-кредитної

політики, яка в сучасних умовах, головним чином, полягає у використанні

жорстких заходів з регулювання обсягу кредитних і грошових операцій. Особливо

важливе значення має підтримка стабільності та стійкості національної

грошової одиниці і захист інтересів позичальників та кредиторів. 6. Особливості розвитку

кредитних відносин в Україні

З

переходом до ринкових умов господарювання змінювався склад як кредиторів, так

і позичальників. Основними кредиторами стали комерційні банки, зокрема колишні державні. А позичальниками дедалі більше ставали приватні та

колективні підприємства, приватні підприємці та окремі громадяни. Звичайно,

здійснювалось кредитування і підприємств державної форми власності. Значні

зміни стали відбуватись у формах і видах кредитів, особливо в методах

кредитування. Від кредитування численних окремих об'єктів, передбачених

банківськими інструкціями в радянський час, комерційні банки перейшли до

кредитування суб'єктів, турбуючись насамперед про свої доходи і повернення

кредиту. Замість досить складного порядку кредитування, який передбачав

значні особливості для підприємств окремих галузей чи підгалузей економіки,

кредитування почало здійснюватись в основному на покриття дефіциту оборотного

капіталу підприємств. Ще

у 1991 р. законами України "Про підприємства в Україні" і "Про

цінні папери та фондову біржу" було легалізовано комерційний кредит,

який з 1930 р. у Радянському Союзі був заборонений. З

1995 p., після випуску облігацій внутрішньої державної позики, значних

обсягів набув державний кредит. Причому через відсутність на той час надійних

позичальників та у зв'язку з вигідними умовами державної позики (високий

дохід на облігації, зарахування сум, укладених у ці облігації, у рахунок

обов'язкових мінімальних резервів комерційних банків, звільнення доходу на

облігації від податку на прибуток тощо) комерційні банки в ці облігації

вкладали значні ресурси. А це означало, що менше коштів вони спрямовували на

кредитування суб'єктів господарювання. Пізніше через погіршення умов

державної позики та невиконання урядом своїх зобов'язань щодо своєчасного її

погашення довіра до цих облігацій з боку банків дещо впала. Якщо

в перші роки державної незалежності України кредитування населення на

споживчі потреби було майже повністю припинено, то уже приблизно з 1996 р.

споживчий кредит почав поступово відновлюватись і набувати розвитку. Широко

розгорнулось кредитування населення під заставу рухомого майна ломбардами та

нерухомого – комерційними банками. Повільно, але

все-таки зростав продаж торговельними організаціями товарів населенню з

розстрочкою платежу. Все більшого розмаху отримувало кредитування будівництва

і придбання житла населенням, зокрема пільгового для окремих категорій населення,

коли частину витрат брала на себе держава або місцеві органи влади. Щоправда,

темпи такого кредитування стримувались відсутністю законодавства про іпотеку.

У 2000 р. уперше почали надавати кредити талановитій молоді на період

навчання у вищих закладах освіти. Комерційні

банки "нової хвилі", більшість з яких були відомчими, у перші роки

переходу до ринкової економіки, розвиваючись самостійно, сприяли розвитку

економіки. Вони

надавали кредити як малим підприємствам, котрі в основному і могли існувати

та швидко розвиватись завдяки цим кредитам, так і великим. Споживчий

кредит та права споживачів https://www.youtube.com/watch?v=wkV_cWi7JIo Бізнес в

кредит для українців https://www.youtube.com/watch?v=wkV_cWi7JIo Податкові

перевірки https://www.youtube.com/watch?v=wkV_cWi7JIo Міжнародний

кредит Україні https://www.youtube.com/watch?v=wkV_cWi7JIo Державний борг

по кредиту https://www.youtube.com/watch?v=wkV_cWi7JIo Економіка

майбутнього https://www.youtube.com/watch?v=wkV_cWi7JIo Починаючи

з 1994 р., в Україні спостерігається процес

монополізації кредиту, зосередження його в руках великих (за українськими

масштабами) банків та все більше використання кредитних ресурсів країни в

інтересах різних кланових угруповань, які здійснюють контроль над тим чи

іншим банком. Це, у свою чергу, веде до диференціації умов доступу до

банківського кредиту різних підприємницьких структур. В

умовах дефіциту в українських банках кредитних ресурсів та переважання у їх

складі короткострокових ресурсів вони надають, як правило, короткострокові

кредити, причому переважно у сферу обігу. Незважаючи

на це, спочатку окремі підприємства, а потім й окремі підгалузі та галузі

промисловості, спираючись на власні ресурси, кредити комерційних банків,

кошти національних та іноземних інвесторів, усе ж таки поступово почали

виходити з кризи, відновлювати виробництво і навіть експортувати свою

продукцію на зовнішній ринок. Першими з кризового становища вийшли

підприємства галузей зі швидким оборотом капіталу – кондитерська,

промисловість безалкогольних напоїв і з розливу мінеральних вод,

фармацевтична промисловість, швейна і деякі інші. Поступово припинилось падіння обсягів

виробництва, а з 2000 р. почалось його зростання, крива обсягів реального ВВП

почала йти вгору. Очевидно, настане час, коли Україна поступово почне

наближатися до рівня економічного і соціального розвитку передових країн

Європи і світу, хоч на це буде потрібно немало часу. Про

сучасний стан кредитування в Україні постійно інформує Національний

банк України. Питання для

самоконтролю 1. Що характеризує форма кредиту? 2. Назвіть критерії класифікації кредиту. 3. Що характеризує вид кредиту. 4.Назвіть основні види кредиту. 5.Чим різняться міжбанківський та

міжгосподарський кредит? 6. Чим різняться міжбанківський та споживчий

кредит? 7. Поясніть різницю між міжнародним кредитом та державним. 9. У чому суть методу кредитування за

кредитною лінією? 10. Яка відмінність у

методі кредитування за контокорентом і овердрафтом? 11. Яка особливість

кредитування за методом разового строкового кредиту? 12. Назвіть етапи

банківського кредитування. 13. Які документи

подає позичальник у банк для одержання кредиту? 14. Які існують

форми забезпечення повернення кредитів? 15. Дайте

характеристику матеріальним формам забезпечення кредиту. 16. Поясніть суть

форм нематеріального забезпечення кредитів. 17. У чому різниця

між делькредерною формою страхування кредитів і гарантійною? 18. Розкрийте суть

позичкового процента через його функції. 19. Назвіть види

процентних ставок та охарактеризуйте їх. 20.Які є методи

нарахування процентів за кредитами? |

||||||||||||||||||||||||||||||