|

|

Гроші та кредит II частина Електронний посібник |

||

|

1.

Розвиток комерційних банків та їх роль у сучасній економіці 2.

Поняття, призначення та класифікація комерційних банків 3.

Порядок створення банку, його реєстрація та ліцензування 4.

Організаційна структура та управління комерційним банком 5.

Загальна характеристика банківських операцій 6.

Банківські послуги. Розрахунково-касове обслуговування клієнтів 7.

Стабільність банків і механізм її забезпечення Презентація «Комерційні

банки» Презентація «Комерційні

банки» 1. Розвиток

комерційних банків та їх роль у сучасній економіці

У багатьох країнах Європи

банки виникли завдяки розвитку торгівлі. Вони Потужним поштовхом для

активізації й удосконалення банківського бізнесу став розвиток

капіталістичного виробництва.

Батьківщиною класичного капіталізму, як відомо, є Англія, тому саме там

найперше почали складатися основи і принципи банківської справи в її

сучасному розумінні. Першим великим акціонерним банком, який широко розгорнув

комерційне кредитування, був Англійський банк, за ним низька інших.

Власний

капітал банків втрачає первісну функцію джерела активних операцій і

слугує, передусім, фондом, який гарантує вклади клієнтів і платоспроможність

банківської установи. Разом

із розвитком функцій зростають і самі банки як особливі капіталістичні

підприємства. У XVII ст. з’являються банки у формі акціонерних товариств, а

наприкінці ХІХ ст. у розвинених капіталістичних країнах акціонерні банки

посідають провідні позиції. Під впливом концентрації виробництва у промисловості

різко посилилась концентрація банків. Вона відбувалась шляхом

інтенсивного зростання великих банків, об’єднання банків, а також поглинання

одних банків іншими. На початок ХХ ст. у більшості капіталістичних країн

провідні позиції в кредитній системі зайняли кілька гігантських банків, які

налічували сотні філій (відділень) і мали тісні зв’язки з промисловими

монополіями. І зараз у країнах з розвиненою ринковою економікою концентрація

банків дуже висока. Банки відіграють важливу роль

у суспільстві.

Вони забезпечують передання грошового капіталу зі сфер накопичення у сфери

використання. Завдяки банкам діє механізм розподілу і перерозподілу капіталу

за сферами і галузями виробництва. Банки забезпечують економію суспільних

витрат обігу і раціоналізацію всіх процесів обігу товарів і капіталів,

сприяють подальшому 2. Поняття,

призначення та класифікація комерційних банків

Світова

практика виробила дві моделі побудови комерційних банків: сегментування,

коли банківська діяльність обмежена певним видом операцій чи сектором

грошового ринку; універсальності, коли будь-які обмеження щодо

діяльності банків на Комерційні

банки здійснюють на договірних умовах кредитне, розрахунково-касове та інше банківське

обслуговування юридичних та фізичних осіб. Вони приймають і розміщують вклади

своїх клієнтів, ведуть рахунки банків-кореспондентів

та виконують інші операції. Комерційним

банкам в Україні заборонено займатися діяльністю у сфері матеріального

виробництва і торгівлі матеріальними цінностями, а також діяльністю з усіх

видів страхування, використовувати свої об’єднання для досягнення згоди,

спрямованої на монополізацію ринку банківських послуг, установлення

монопольних ставок комісійних винагород, обмеження конкуренції у банківській

справ. Роль комерційних банків

зумовлена виконуваними основними функціями: Ø

Мобілізація

тимчасово вільних коштів і перетворення їх у капітал. Ø

Кредитування

підприємств, держави і населення. Ø

Здійснення

розрахунків і платежів у господарстві. Ø

Випуск кредитних

грошей. Ø

Емісійно-засновницька

діяльність, що здійснюється шляхом випуску і розміщення цінних паперів. Ø

Консультування,

надання економічної та фінансової інформації. Останнім

часом у сфері діяльності комерційних банків спостерігаються тенденції

розширення їх функцій для універсалізації роботи, підвищення ефективності

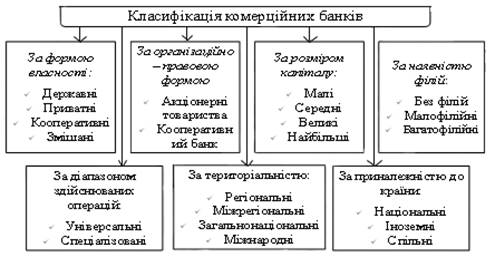

банківської діяльності та одержання прибутків. Комерційні банки класифікуються

за різними критеріями:

Чинне

законодавство не містить конкретних критеріїв щодо віднесення банків до тієї

чи іншої групи (крім державного і

кооперативного). ЦІКАВО!

Першим і основним принципом

діяльності комерційного банку є робота в межах реально наявних ресурсів. Це означає, що комерційний

банк повинен забезпечувати не тільки кількісну відповідність між своїми

ресурсами і кредитними вкладеннями, але й домагатися відповідності характеру

банківських активів специфіці мобілізованих їм ресурсів. Другим найважливішим принципом, на якому базується діяльність

комерційних банків, є економічна самостійність, що припускає й економічну

відповідальність банку за результати своєї діяльності. Третій принцип полягає в тім, що взаємини комерційного

банку зі своїми клієнтами будуються як звичайні ринкові відносини. Надаючи

позички, комерційний банк виходить насамперед з ринкових критеріїв

прибутковості, ризику і ліквідності. Четвертий принцип роботи комерційного банку полягає в тім, що

регулювання його діяльності може здійснюватися тільки непрямими економічними

(а не адміністративними) методами. Держава визначає лише "правила

гри" для комерційних банків, але не може давати їм наказів. Для

захисту та представлення інтересів своїх членів, розвитку міжрегіональних та

міжнародних зв'язків, забезпечення наукового та інформаційного обміну і

професійних інтересів, розробки рекомендацій щодо банківської діяльності

банки мають право створювати неприбуткові спілки чи асоціації. Банківські спілки та асоціації не мають права займатися банківською чи

підприємницькою діяльністю і не можуть бути створені для отримання Асоціація

(спілка) банків є договірним об'єднанням банків і не має права втручатися у

діяльність банків – членів асоціації (спілки). Для

ефективного функціонування і розвитку банківської системи необхідна подальша

структуризація і спеціалізація комерційних банків, розвиток різних видів

банківських установ, що сприятиме розширенню діапазону банківських операцій і

фінансових послуг і забезпечить вдосконалення кредитно-фінансового механізму

в країні. 3. Порядок

створення, реєстрації та ліцензування банку

Власники

істотної участі у

банку повинні мати бездоганну ділову репутацію та задовільний фінансовий

стан. Учасниками

банку не можуть бути юридичні особи, в яких банк має істотну участь,

об'єднання громадян, релігійні та благодійні організації. Етапи утворення новоствореного банку І етап. Статут новоствореного банку перед його

державною реєстрацією як юридичної Національний

банк має право відмовити в погодженні статуту новоствореного банку за

наявності підстав, визначених у статті 18

Закону про банки. Засновники

новоствореного банку акумулюють кошти для формування статутного капіталу

на накопичувальному рахунку, що відкривається в Національному банку. Для відкриття накопичувального рахунку з метою формування

статутного капіталу новостворюваного банку одночасно з поданням документів

для погодження статуту подаються до Національного банку документи, визначені

нормативно-правовими актами Національного банку щодо відкриття рахунків.

Протягом п’яти робочих днів із дня відкриття накопичувального рахунку на

нього перераховують кошти, для формування статутного капіталу в повному

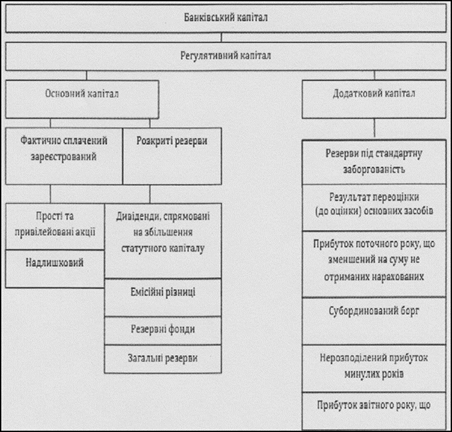

обсязі. Статутний капітал є частиною основного капіталу банку.

Структура

регулятивного капіталу банку визначена статтею 30

Закону України «Про банки і банківську діяльність»

ІІ етап. Державна реєстрація банків здійснюється Національним

банком України. Новостворений

банк протягом семи днів після внесення державним реєстратором запису до

Єдиного державного реєстру про державну реєстрацію новоствореного банку як

юридичної особи письмово повідомляє про це Національний банк. Новостворений

банк протягом одного року з дня його державної реєстрації як юридичної особи

подає до Національного банку документи для отримання банківської ліцензії. Юридична особа, яка

має намір здійснювати банківську діяльність, для отримання банківської ліцензії подає

Національному банку України такі документи: 1)

заяву про видачу банківської ліцензії; 2)

копію статуту з відміткою державного реєстратора про проведення державної

реєстрації юридичної особи; 3)

копії зареєстрованого Національною комісією з цінних паперів та фондового

ринку звіту про результати закритого (приватного) розміщення акцій та

свідоцтва про реєстрацію випуску акцій (для банку, що створюється у формі

акціонерного товариства); 4)

відомості про кількісний склад наглядової ради, правління, ревізійної

комісії; 5)

відомості за формою, визначеною Національним банком України, що дають змогу

зробити висновок про: •

наявність як мінімум трьох осіб, призначених членами правління, зокрема

голови правління, їх професійну придатність і ділову репутацію; •

професійну придатність головного бухгалтера та керівника підрозділу

внутрішнього аудиту; •

ділову репутацію членів наглядової ради, головного бухгалтера та керівника

підрозділу внутрішнього аудиту; •

наявність організаційної структури та відповідних спеціалістів, необхідних

для забезпечення надання банківських та інших фінансових послуг, банківського

обладнання, комп'ютерної техніки, програмного забезпечення, приміщень, що

відповідають вимогам, встановленим Національним банком України; 6)

копії внутрішніх положень банку, що регламентують надання банківських та

інших фінансових послуг, визначають порядок здійснення внутрішнього контролю

та процедуру управління ризиками; 7)

бізнес-план на три роки, складений згідно з вимогами, встановленими

Національним банком України; 8)

копію платіжного документа про внесення плати за видачу банківської ліцензії,

розмір якої встановлюється Національним банком України. Національний

банк має право відмовити в наданні банківської ліцензії новоствореному банку

за наявності підстав, визначених у статті 19-1

Закону про банки. ІІІ етап.

Національний банк України ухвалює рішення про надання

Банк

не має права передавати банківську ліцензію третім особам. Банк

має право здійснювати банківську діяльність тільки після отримання

банківської ліцензії. Без

отримання банківської ліцензії не дозволяється здійснювати одночасно

діяльність із залучення вкладів та інших коштів, що підлягають поверненню, і

наданню кредитів, а також вести рахунки. Особи, винні у здійсненні

банківської діяльності без банківської ліцензії, несуть кримінальну, цивільну

чи адміністративну відповідальність. 4.

Організаційна структура та управління комерційним банком

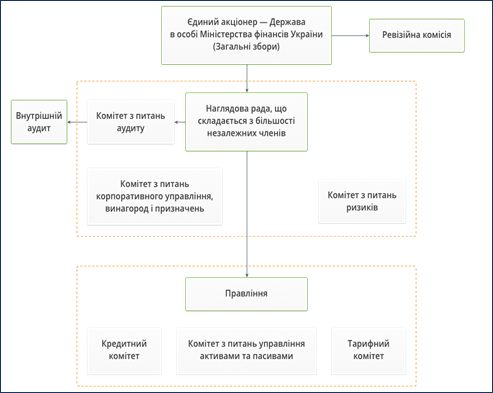

Вищим органом управління банку є загальні збори

учасників банку

(ст. 37, 38

Закону України «Про банки і банківську діяльність»), які вирішують

стратегічні завдання в його діяльності. Вищий Виконавчим органом банку, що

здійснює поточне управління, є правління

банку, яке

очолює голова, ще керує роботою правління банку та має право представляти

банк без доручення. До компетенції правління банку належить вирішення всіх

питань, пов’язаних з керівництвом поточною Банк

зобов’язаний створити наглядову раду (ст. 37

Закону України «Про банки і банківську діяльність»), що здійснює контроль

за діяльністю виконавчого органу, захист прав вкладників, інших

кредиторів та учасників банку. Рада банку не бере участі в поточному управлінні

банком. До

виключної компетенції ради банку належать такі функції: 1)

затвердження стратегії розвитку банку відповідно до основних напрямів

діяльності, визначених загальними зборами учасників банку; 2)

затвердження бюджету банку, зокрема бюджету підрозділу внутрішнього аудиту,

та бізнес-плану розвитку банку; 3)

визначення і затвердження стратегії та політики управління ризиками,

процедури управління ними, а також переліку ризиків, їх граничних розмірів; 4)

забезпечення функціонування системи внутрішнього контролю банку та контролю

за її ефективністю; 5)

контроль за ефективністю функціонування системи управління ризиками; 6)

затвердження плану відновлення діяльності банку; 7)

визначення джерел капіталізації та іншого фінансування банку; 8)

визначення кредитної політики банку; 9)

визначення організаційної структури банку, зокрема підрозділу внутрішнього

аудиту і т. д відповідно до ст. 39

Закону України «Про банки і банківську діяльність».

Підрозділ

з управління ризиками має бути підзвітний раді банку та відокремлений від

підрозділу внутрішнього аудиту, підрозділів, що здійснюють операції, та

підрозділів, що реєструють операції. Банк

зобов'язаний для управління ризиками утворити постійно діючі комітети,

а саме: 1) кредитний;

3) тарифний. Банк

утворює постійно діючий підрозділ внутрішнього аудиту, який є

складовою системи внутрішнього контролю (ст. 45

Закону України «Про банки і банківську діяльність»). Підрозділ

внутрішнього аудиту підпорядковується раді банку та звітує перед нею, діє на

підставі положення, затвердженого радою. Організація

та порядок роботи підрозділу внутрішнього аудиту встановлюються

централізовано материнським банком

для своїх дочірніх компаній. У дочірніх компаніях банку функції внутрішнього

аудиту може виконувати підрозділ внутрішнього аудиту материнського банку. Підрозділ внутрішнього аудиту

здійснює такі функції: 1)

перевіряє наявність та оцінює ефективність роботи систем управління ризиками,

відповідність цих систем видам та обсягам здійснюваних банком операцій, і

внутрішнього контролю банку; 2)

перевіряє процес оцінювання достатності капіталу з урахуванням ризиків банку; 3)

здійснює моніторинг дотримання керівниками та працівниками банку вимог

законодавства і внутрішніх положень банку, затверджених радою банку; 4)

оцінює інформаційно-технічне забезпечення управління та проведення операцій; 5)

перевіряє правильність ведення і достовірність бухгалтерського обліку та

фінансової звітності; 6)

перевіряє фінансово-господарську діяльність банку і т.д.

Рис. 4.1.

Орінтовна структура корпоративного управління державного банку У банківській

практиці здебільшого використовують традиційні структури і організаційні

форми побудови. Для банківських установ найхарактерніша департаменталізація,

тобто структурування за основними напрямами діяльності та формування

підрозділів, що мають виконувати певні важливі для банку завдання. У

цій організаційній структурі заведено виокремлювати функціональну

та дивізіональну департаменталізацію.

Банки можуть користуватися обома формами. У разі функціональної

дапартаменталізації структурні

підрозділи банку поділяють за функціональною ознакою, а типовими

департаментам є кредитний, цінних паперів, валютний, роботи з клієнтами, міжбанківських

операцій тощо. Така організаційна структура забезпечує спеціалізацію

підрозділів, підвищення їхнього професіоналізму та використовується

здебільшого в невеликих банках. Для

великих банків ефективніша дивізіональна департаменталізація, коли

формування структурних підрозділів відбувається за географічними регіонами,

видами банківських продуктів або групами клієнтів. Найприйнятнішою є

дивізіональна департаменталізація для банків, діяльність яких

диверсифікована. Організаційна

структура комерційного банку включає функціональні служби та підрозділи,

кожен з яких виконує певні операції і має свої права та обов'язки. Основним

критерієм організаційної побудови банку є економічний зміст і обсяг операцій,

які він виконує. Департаменти, управління, відділи формуються відповідно до

класифікації окремих банківських операцій або їхніх груп за функціональним

призначенням. Тому їх кількість і конкретна назва у різних комерційних банків

можуть бути неоднаковими. Великі банки мають певну мережу філій та відділень

і територіальні органи управління ними (дирекції). 5. Загальна

характеристика банківських операцій

Залежно

від того, в якій частині балансу вони обліковуються, їх поділяють на пасивні

й активні. Пасивні операції

(liability-side transactions) – операції, за допомогою яких банки формують свої фінансові ресурси

для проведення кредитних, інвестиційних та інших активних операцій. До

пасивних операцій належать: розміщення акцій банку, залучення вкладів,

отримання кредитів від центрального банку та на міжбанківському ринку, випуск

банківських облігацій, векселів та інших зобов’язань. Завдяки

пасивним операціям формуються власні, залучені та запозичені кошти банку.

До власних ресурсів, або до банківського капіталу, належать

статутний, резервний та інші фонди, які створюються для забезпечення

фінансової сталості, комерційної та господарської діяльності банку, а також

нерозподілений прибуток поточного і минулого років. Власний

капітал комерційного банку виконує в основному захисну функцію – страхування

інтересів вкладників і кредиторів, а також покриття поточних збитків від

банківської діяльності. Функція ж забезпечення оперативної діяльності для

власного капіталу є другорядною, її забезпечують головним чином залучені та

запозичені кошти. Грошові

кошти, які банки одержують шляхом приймання вкладів (депозитів), є

залученими коштами. Таке залучення коштів називають депозитним. Кошти,

одержані шляхом випуску облігацій або інших зобов’язань чи на основі

запозичень на міжбанківському ринку, в центральному банку, називають запозиченими

коштами. Їх найчастіше залучають для підтримки ліквідності та

платоспроможності банку. Інколи практики називають процес залучення ресурсів

фондуванням.

Активні операції поділяються

на кредитні, обліково-кредитні та інвестиційні. Між ними існує тісний взаємозв’язок. Ці

операції є найдохіднішими та разом з тим найризикованішими. Тому банки

зобов’язані підтримувати оптимальну структуру своїх активів i залежно від економічної

ситуації змінювати її або на користь кредитів, або на користь інвестицій. На

сьогоднішній день в Україні в структурі активних операцій банків переважають кредитні операції. Як кредитні розглядаються

операції: 1)

розміщення залучених у вклади (депозити), зокрема на поточні рахунки, коштів

та банківських металів від свого імені, на власних умовах та на власний

ризик: 2)

здійснення операцій на ринку цінних паперів від свого імені; 3)

надання гарантій і поручительств та інших зобов'язань від третіх осіб, які

передбачають їх виконання у грошовій формі; 4)

придбання права вимоги на виконання зобов'язань у грошовій формі за поставлені

товари чи надані послуги, приймаючи на себе ризик виконання таких вимог та

прийом платежів (факторинг); Банки

не можуть надавати кредити на покриття збитків господарської діяльності

позичальника, формування та збільшення статутного фонду клієнта, внесення

клієнтом платежів у бюджет і позабюджетні фонди (за винятком кредитування за

контокорентним рахунком); підприємствам, проти яких порушено справу про

банкрутство; підприємствам, у контрактах яких не передбачено страхування

можливих втрат від непоставок товарно-матеріальних цінностей; підприємствам,

які мають прострочену заборгованість за раніше отриманими позиками і

несплаченими процентами. Для

одержання кредиту позичальник звертається до банку з кредитною заявкою, що

входить до складу певного пакету документів. Склад необхідних документів

залежить від характеру кредитної операції, і для різних клієнтів він може

бути різним. Кредити

надаються на підставі укладеної між банком і позичальником кредитної угоди

(договору). До укладання кредитного договору банк повинен ретельно

проаналізувати кредитоспроможність позичальника, здійснити експертизу проекту

чи господарської операції, що пропонується для кредитування, визначити

ступінь ризику для банку та структуру майбутньої позики (сума, строк, процентна

ставка тощо). У

кредитному договорі передбачається: мета, сума, строк, порядок, форма видачі

та погашення кредиту, форма забезпечення зобов'язань позичальника, процентна

ставка, порядок і форма сплати процентів і основного боргу, права,

зобов'язання, відповідальність сторін щодо надання і погашення кредитів,

перелік відомостей, розрахунків та інших документів, необхідних для

кредитування, періодичність їх подання банку, можливість проведення банком

перевірок на Банк

здійснює контроль за виконанням позичальниками умов кредитного договору,

цільовим використанням кредиту, своєчасним і повним його погашенням і сплатою

відсотків по ньому. Під час виникнення певних порушень умов кредитного

договору з боку позичальника банк має право застосовувати економічні й

правові Операції,

пов’язані з придбанням (обліком) векселів або використанням векселів як застави,

відносять до облiково-кредитних активних операцій. До

інвестиційних активних операцій належать операції з придбання банками

цінних паперів. Банк має право здійснити інвестицію лише на підставі

письмового дозволу Національного банку України. Банки

здійснюють прямі інвестиції та операції з цінними паперами відповідно до

законодавства України про цінні папери, інвестиційну діяльність та згідно з

нормативно-правовими актами Національного банку України. Банк, регулятивний

капітал якого повністю відповідає вимогам для здійснення інвестицій,

встановленим нормативно-правовими актами Національного банку України, має

право здійснити інвестицію без письмового дозволу, у разі якщо: 1)

інвестиція у фінансову установу становить у сукупності не більш ніж один відсоток

статутного капіталу банку; 2)

інвестиція здійснюється до статутного капіталу бюро кредитних історій, що має

ліцензію національної комісії, що здійснює державне регулювання у сфері

ринків фінансових послуг. Банку забороняється

інвестувати кошти в юридичну особу, статутом якої передбачена повна

відповідальність її власників. Сукупні

інвестиції банку не мають перевищувати 60 відсотків розміру статутного

капіталу банку. Здійснюючи

інвестиційні операції, банки мають на меті: додержання безпеки грошових коштів,

забезпечення їх диверсифікації, доходу та ліквідності. 6. Банківські

послуги. Розрахунково-касове обслуговування клієнтів

Банківські

послуги – це ті дії банківських

установ на замовлення клієнтів, які не пов'язані із залученням додаткових

ресурсів. Основною формою оплати банківських послуг є комісії.

Банки надають клієнтам різноманітні послуги, їх об'єднують у певні групи за

відповідними ознаками і критеріями. Найпоширенішою є класифікація банківських

послуг, в якій виділяють такі групи послуг: 1.

Ліцензовані – послуги надання яких потребує ліцензії Національного банку

України (касове обслуговування клієнтів; інкасація

та перевезення грошових цінностей; ведення рахунків клієнтів у національній

та іноземній валюті; залучення депозитів юридичних і фізичних осіб; видача

гарантій і поручительств; управління грошовими коштами та цінними паперами за

дорученням клієнтів тощо); 2.

Неліцензовані; 3.

Чисті – послуги, що не несуть будь-якого ризику для активів банку,

крім ризику операційних помилок (здійснення розрахунків за власні кошти

клієнтів, інкасові послуги, інкасація готівки, касове обслуговування та ін.); 4.

Сурогатні – послуги, кінцевий результат від здійснення яких може

вплинути на активи банку, хоч на момент надання послуги такого впливу не

відбувається (гарантії, підтверджені акредитиви, непокриті чеки, аваль і

акцепт

векселів тощо); 5.

Комісійні – послуги, за надання яких банк стягує з клієнта плату у

вигляді комісії, а сам не сплачує ніяких комісій під час їх надання

(збереження цінностей у власному депозитарії, ведення реєстрів власників

цінних паперів, розміщення цінних паперів, емітованих клієнтами за їх

дорученням тощо); 6.

Гонорарні – послуги, за надання яких банк отримує від клієнтів

обумовлену наперед плату ( лізинг, трастові, консультаційні та деякі інші

послуги); 7.

Спредові – послуги, чисті доходи від яких формуються як різниця між

комісією, отриманою від клієнта, та комісією, сплаченою під час організації

цієї послуги (видача клієнтам готівки за рахунок купленої в інших банків або

в установі НБУ); 8.

Балансові – послуги, що обліковуються на балансових рахунках

(кредитні, інвестиційні, валютні операції); 9.

Позабалансові – послуги, що не обліковуються на балансових рахунках,

відносять до позабалансованих (гарантії, поручительства, консультації), їх

надання не супроводжується вкладенням або залученням коштів; 10.

Лізингові послуги полягають у здаванні в оренду на тривалий строк

предметів довгострокового користування; 11. Факторингові – банківська послуга, купівля банком у клієнта

права на вимогу боргу (без права зворотної вимоги до клієнта); 12.

Гарантія – це зобов'язання гаранта, що видається на прохання іншої

особи (принципала), за яким гарант зобов'язується сплатити кредитору

принципала відповідно до умов гарантійного зобов'язання певну грошову суму; 13.

Трастові послуги

засновані на довірчих правовідносинах, коли одна особа-засновник передає своє

майно у розпорядження іншої особи – довірительному власнику, для управління в

інтересах третьої особи-бенефіціара.

ü

обслуговувати

облігаційні послуги; ü

здійснювати тимчасове

управління справами компаній на випадок їх реорганізації чи ліквідації; ü

надавати послуги

депозитарію (зберігання акцій, за якими акціонери передали право голосу

уповноваженим представникам); ü

здійснювати

розпорядження активами; ü

інвестувати кошти клієнта

у визначені ним види активів; ü

управляти коштами

благодійних фондів; ü

зберігати цінності. Послуги

розрахунково-касового характеру Відповідно

до ст.1 п 1.37 Закону України «Про платіжні системи та переказ коштів в

Україні» розрахунково-касове обслуговування –

послуги, що надаються банком клієнту на підставі відповідного договору,

зокрема у вигляді електронного документа, укладеного між ними, які пов'язані

із переказом коштів з рахунка (на рахунок) цього клієнта, видачею йому коштів

у готівковій формі, а також здійсненням інших операцій, передбачених

договорами. Всі

послуги розрахунково-касового характеру регулює Договір про

здійснення розрахунково-касового обслуговування, який укладається між

надавачем даних послуг та їх користувачем. Грошові

розрахунки в Україні здійснюються за допомогою готівки та в безготівковій

формі. У розрахунках між юридичними особами переважна більшість платежів

здійснюється в безготівковому порядку. Основне місце в міжгосподарських

безготівкових розрахунках займають платежі за товарно-матеріальні цінності та

послуги, а також фінансові перерахування клієнтів. За

дорученням своїх клієнтів банки здійснюють готівкові й безготівкові платежі

як за рахунок коштів клієнта, так і на кредитній основі. Безготівковий

платіжний обіг здійснюється за допомогою переказів та інкасо. Платежі

за допомогою переказів здійснюються банками шляхом списання коштів з

рахунка платника і зарахування їх на рахунок вказаної ним особи. Якщо платник

і його партнер мають поточні рахунки в одному комерційному банку, операція

зводиться до дебетування одного рахунку і кредитування іншого. Якщо рахунки

відкриті в різних банках, проводяться додатково міжбанківські розрахунки за

допомогою системи кореспондентських зв'язків. Такі зв'язки будуються як

безпосередньо між двома банками, так і за участі центрального банку, через

який здійснюється основний обсяг міжбанківських платежів. Отже, у платіжному

обігу діють не тільки поточні рахунки платника і одержувача коштів, а й

рахунки банків, що їх обслуговують. Надходження

та списання коштів з міжбанківських операцій сальдуються, а розрахунки між

банками здійснюються на базі взаємного заліку надходжень та вимог (клірингу). Інкасо є поширеним видом послуг комерційних банків

тим клієнтам, які в розрахунках застосовують векселі і чеки. Інкасування

векселів проводиться банком за дорученням клієнта до настання строку

виплати за векселем (його погашення). Воно оформляється інкасовим

індосаментом, надписом на векселі, який містить доручення власника векселя

банку одержати оплату. Згідно зі строком погашення банк одержує від боржника

потрібну суму, перераховує гроші на рахунок клієнта і гасить вексель (передає

його платнику). Інкасування чеків означає прийняття банком від свого

клієнта чеків, що є розпорядженням на списання коштів з рахунка клієнта для

оплати за товар або послуги. Під час інкасування чеків банк списує кошти з

рахунка чекодавця, якщо його поточний рахунок відкритий у тому ж самому

банку, де й рахунок одержувача, і зараховує їх на поточний рахунок

останнього. Якщо поточний рахунок чекодавця відкритий в іншій установі банку,

чек відсилається у банк платника і там здійснюється оплата із застосуванням

системи міжбанківських розрахунків. У

практиці розрахунків використовуються і такі документи, як платіжні вимоги,

вимога-доручення та акредитив. Платіжна вимога застосовується під час

примусового стягнення коштів у передбачених чинними нормативними актами

випадках. Вимога-доручення застосовується під час акцепту товару. Акредитив –

це доручення банку покупця банку постачальника оплачувати рахунки останнього

за відвантажені цінності на умовах, передбачених в акредитивній заяві

покупця. Відкриття акредитива проводиться або за рахунок власних коштів

покупця, або банківської гарантії та супроводжується (у першому випадку)

депонуванням коштів. Платежі

за рахунками підприємств виконуються в черговості, яка встановлюється його

керівництвом, якщо інше не передбачене законодавством. За домовленістю між

підприємствами можуть проводитись заліки взаємної заборгованості без участі

банків, але з відображенням у бухгалтерському обліку підприємств. Претензії,

які виникають за розрахунками між платником і покупцем, розглядаються

сторонами в арбітражному чи судовому порядку без участі банківських установ. За

несвоєчасне (пізніше наступного дня після отримання відповідного документа)

чи помилкове списання коштів з рахунка, а також за несвоєчасне або помилкове

зарахування банком сум, які належать клієнту, останній має право вимагати від

банку сплати штрафу в розмірі 0,3% від несвоєчасно чи помилково зарахованої

(списаної) суми за кожний день затримки, якщо інше не передбачене угодою між

банком і підприємством. За

здійснення розрахункових операцій банки стягують з клієнтів плату у формі

комісії, розмір якої передбачається у Касове

обслуговування клієнтів полягає в тому, що комерційні банки приймають від них

готівкові кошти та зараховують їх на відповідні рахунки, видають із цих

рахунків готівкові кошти клієнтам за їх вимогою на відповідні цілі. Банки

здійснюють касові операції з обслуговування клієнтів на основі єдиних правил,

установлених Національним банком України. Ці правила визначають порядок

прийняття, видачі, упакування, зберігання та обліку готівки. Комерційні

банки стягують з клієнтів плату за касові послуги, розмір якої визначається

угодою. 7.

Стабільність банків і механізм її забезпечення

Стабільність

банківської системи розглядається як ситуація, коли в національній

банківській системі не відбуваються банкрутства банків; або як ситуація, коли

національна банківська система є стійкою та прибутковою і повністю відповідає

національному законодавству, а також принципам управління ризиками,

встановленими Базельським комітетом з питань банківського нагляду. Банківську

систему вважають стабільною, якщо вона: 1) полегшує ефективний розподіл

фінансових ресурсів у просторі та часі; 2) дозволяє здійснювати оцінювання, Банківська стабільність означає здатність банку відповідати за

своїми зобов'язаннями і забезпечувати прибутковість на рівні, достатньому для

нормального функціонування у конкурентному середовищі. Прибутковість як елемент банківської стабільності

залежить від співвідношення доходів і витрат банку.

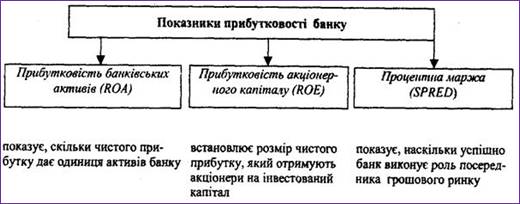

Рис. 7.1.

Показники прибутковості банків На

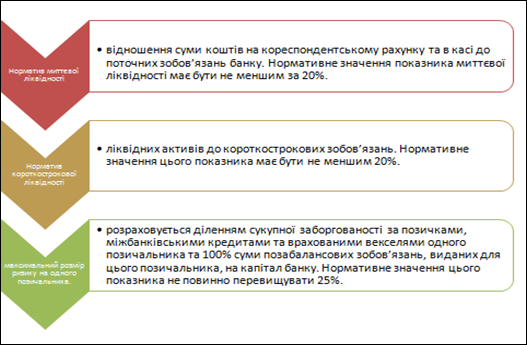

створення необхідних умов для стабільної діяльності банків спрямована система економічних нормативів

регулювання банківської діяльності, яка впроваджена НБУ (Методика розрахунку економічних нормативів

регулювання діяльності банків в Україні

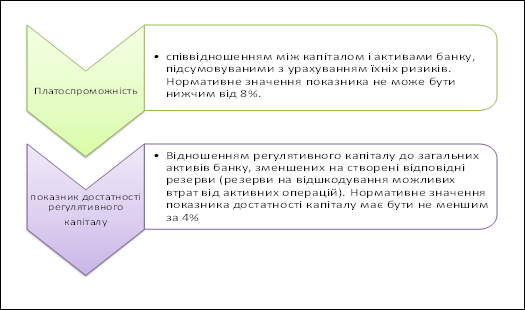

) і є обов'язковою для всіх комерційних банків. Найважливішими

економічними нормативами, які характеризують фінансову стійкість банку, його

здатність виконувати більшість інших нормативів, є нормативи капіталу,

зокрема мінімальний розмір статутного капіталу, платоспроможності та достатності

капіталу.

Прибутковість

відіграє важливу роль у діяльності банку, оскільки досягнення задовільного

рівня прибутку дає

Національний

банк України для оцінювання ризиків у банках використовує методи ,які

визначені в методичних вказівках з інспектування банків "Система оцінки ризиків",

затверджених Постановою Правління НБУ 15.03.2004 № 104. З показниками

діяльності комерційних банків можна ознайомитись на сайті Національний

банк

України. Питання для

самоконтролю 1.

Яке призначення комерційних банків? 2. За якими ознаками класифікують комерційні

банки? 3. Які є види комерційних банків? 4. Назвіть функції комерційних банків. 5. Охарактеризуйте принципи діяльності

комерційних банків. 6. Які попередні дії необхідно зробити для

подання документів на отримання банківської ліцензії? 7. Які документи необхідно подати для

отримання банківської ліцензії? 8. В яких випадках банк може відмовити у

видачі банківської ліцензії? 9. Назвіть вищий орган управління банком та

його завдання. 10. Назвіть

виконавчий орган банку та його основне завдання. 11. Які функції

належать до виключної компетенції ради банку? 12. Яке призначення

підрозділів банку з управління ризиками? 13. Які функції

виконує підрозділ внутрішнього аудиту банку? 14. Які операції

банку відносять до пасивних? 15. Яка роль

пасивних операцій у формуванні банківських ресурсів? 16. Які банківські

операції відносяться до активних? 17. Розкрийте суть

кредитних операцій. 18. Яка різниця між

банківськими операціями і банківськими послугами? 19. Дайте

характеристику банківським послугам. 20. У чому суть

розрахунково-касового обслуговування клієнтів? 21. Поясніть суть

банківської стабільності. 22. Які основні

нормативами, характеризують фінансову стійкість банку? |

|||

|

|

|||