|

|

|

Фінанси Електронний посібник |

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

13. Міжнародні фінанси |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

13.1. Сутність, призначення і роль міжнародних фінансів 13.2. Характеристика та

структура міжнародного фінансового

ринку 13.3. Міжнародні фінансові інститути 13.1. Сутність, призначення

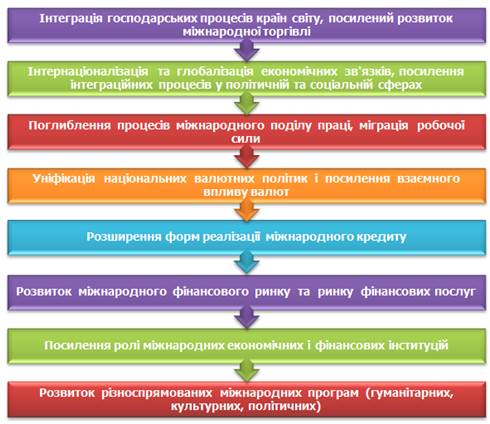

і роль міжнародних фінансів Виникнення і розвиток міжнародних фінансів зумовлено

широким розвитком процесів міжнародної економічної інтеграції, що супроводжуються

глобалізацією економічних зв’язків, широкомасштабним переміщенням капіталів,

об’єднанням фінансових ресурсів у світовому масштабі. Функціонуючи в

міжнародній сфері, фінанси впливають на економічні інтереси учасників

міжнародних зв’язків, опосередковують міжнародний інтеграційний процес,

сприяючи його розвитку і поглибленню.

Рис. 224. Процеси, що сприяли становленню та розвитку міжнародних

фінансів Міжнародні

фінанси – це

сукупність обмінно-перерозподільних відносин, що виникають у зв’язку з

формуванням і використанням на світовому або міжнародному рівнях фондів

фінансових ресурсів. Міжнародні фінансові відносини – це складна система

грошових взаємовідносин:

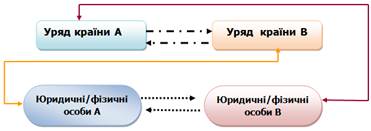

Рис. 225. Міжнародні фінансові відносини Міжнародні фінансові відносини виникають у зв’язку з

рухом грошових потоків між національними суб’єктами різних країн: ·

суб’єктами господарювання; ·

урядами країн; ·

суб’єктами господарювання і урядами; ·

громадянами й урядами.

Рис.226. Грошові потоки в системі міжнародних фінансових відносин

Рис. 227. Функції міжнародних фінансів

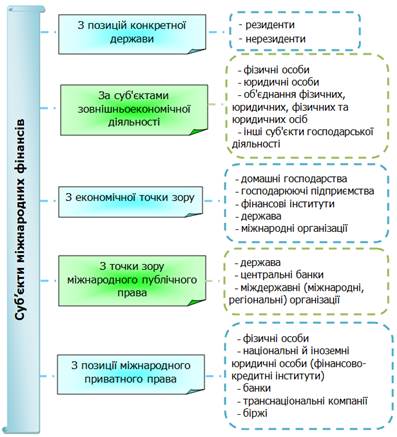

Рис. 228. Складові елементи системи міжнародних фінансів Основною складовою функціонування системи міжнародних

фінансів є суб'єкти фінансових

відносин. Такими суб'єктами виступають фізичні та юридичні особи, держави

та різноманітні міжнародні організації.

Рис. 229. Класифікація суб'єктів міжнародних фінансів Незважаючи на різноманіття видів суб'єктів міжнародних

фінансів, основними учасниками міжнародних фінансових відносин залишаються:

Комплексна взаємодія суб'єктів та об'єктів міжнародних

фінансових відносин формує ефективну міжнародну

фінансову систему. Міжнародна

фінансова система – це форма організації та регулювання валютних

потоків, закріплена нормами міжнародного права, міжнародними та регіональними

угодами, національними законодавствами країн-учасниць міжнародної фінансової

системи. Здійснення міжнародних фінансових відносин потребує

купівлі-продажу необхідної для розрахунків валюти та визначення валютного курсу. Ці операції забезпечуються

через спеціальний фінансовий інститут – валютний

ринок, який є базовою ланкою сфери міжнародних фінансів. У сфері міжнародних фінансів, крім національних

суб’єктів держави, підприємств і громадян, виділяються наднаціональні

суб’єкти – міжнародні організації і

міжнародні фінансові інституції. Фінанси міжнародних організацій, міжнародних фінансових

інституцій та міжнародний фінансовий ринок є складовими міжнародних фінансів. Міжнародні фінанси 13.2. Характеристика та структура міжнародного

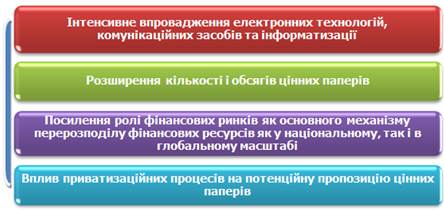

фінансового ринку Міжнародний фінансовий ринок виник на основі

інтеграційних процесів між національними фінансовими ринками. Інтеграція

ринків окремих країн розпочалася в середині 60-х років 20-го століття і проявлялася

в зміцненні зв’язків, розширенні контактів між національними фінансовими

ринками.

Рис. 230. Чинники глобалізації національних фінансових ринків Основна функція

міжнародного фінансового ринку – забезпечення можливості швидкого

залучення фінансових коштів у різних формах на наднаціональному рівні на вигідних

умовах. Це значно розширює можливості кожної країни і сприяє вирівнюванню

економічного розвитку країн. Світовий

фінансовий ринок – специфічна сфера грошових операцій, де об'єктом

угоди виступають вільні грошові кошти населення, суб'єктів господарювання та

державних структур, міжнародних фінансових організацій, надані користувачу

під цінні папери або в вигляді позики. Міжнародний

фінансовий ринок – система

економічних відносин, що забезпечує акумуляцію та перерозподіл міжнародних

фінансових потоків. Нині час

міжнародний фінансовий ринок є глобальною системою акумулювання вільних

фінансових ресурсів та надання їх позичальникам із різних країн на принципах

ринкової конкуренції.

Рис. 231. Призначення міжнародного фінансового ринку З організаційної точки зору міжнародний фінансовий ринок – це сукупність уповноважених банків,

брокерських фірм, валютних бірж, транснаціональних компаній та інших

юридичних осіб, які здійснюють свою діяльність та впливають на нього.

Рис. 232. Учасники

міжнародного фінансового ринку Прямі учасники – біржові

члени відповідних ринків фінансових інструментів, що укладають угоди за свій

рахунок (дилери) і (чи) за рахунок і за дорученням клієнтів, які не є членами

біржі (брокери або маклери). Непрямі учасники – суб'єкти,

які не є членами біржі, тому вдаються до послуг прямих учасників ринку, найбільшими з яких є – маркет-мейкери. Маркет-мейкер – брокер або дилер, діяльність якого як професійного

учасника валютного або фондового ринку полягає у забезпеченні постійних

котирувань цін продавця та покупця на певні фінансові інструменти від свого

імені або від імені клієнта. Хеджер – це учасник ринку, що страхує на терміновому ринку свої спотові активи, тобто уникає ризику і платить за це. Трейдери – це вид суб'єктів міжнародного фінансового ринку, які намагаються

використовувати коливання курсу одного чи кількох контрактів, що досягається

купівлею контрактів, коли очікується підвищення їх ціни, та продажем у ході

зворотного її руху. Трейдери сприяють підвищенню

ліквідності ринку. Арбітражери – намагаються використовувати відмінності курсу в різний

час чи на різних ринках. Своєю діяльністю арбітражери сприяють вирівнюванню

курсів і цін, установленню паритетних співвідношень дохідності різноманітних

фінансових інструментів у різних частинах міжнародного фінансового ринку. Функціонування міжнародного фінансового ринку в певній мірі залежить від

системи фінансового посередництва. Фінансові посередники – це спеціалізовані професійні оператори ринку,

інвестиційно-кредитні установи, що перерозподіляють інвалютні ресурси між

постачальниками та споживачами фінансового капіталу, між

інвесторами/кредиторами та реципієнтами цих ресурсів на основі дії принципу

зв'язку в динаміці руху активів.

Рис. 233. Структура

міжнародного фінансового ринку За економічним змістом валютний

ринок – це сектор грошового ринку, на якому врівноважуються попит і

пропозиція на специфічний товар – валюту.

За призначенням і організаційною формою валютний ринок – це сукупність спеціальних інститутів і механізмів,

які у взаємодії забезпечують можливість вільно продати – купити національну й

іноземну валюту на основі попиту та пропозиції. Під міжнародним валютним ринком

розуміють ланцюг регіональних валютних ринків, тісно пов'язаних між собою

системою кабельних і супутникових комунікацій. Валютний ринок – найбільший за величиною сегмент міжнародного фінансового

ринку. Об’єктом купівлі-продажу на ньому є валюта, термін реалізації майнових

прав‚ на яку не перевищує року. Він працює цілодобово і постійно розширюється територіально. Валютні операції – це перехід права власності на валютні цінності в

процесі міжнародного обміну.

Рис. 234. Суб’єкти валютних відносин

Рис. 235. Класифікація валютних

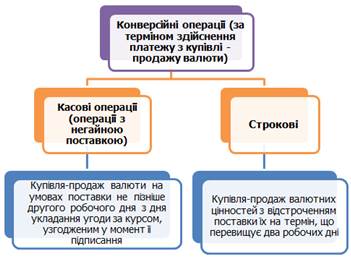

операцій Конверсійні операції – угоди між учасниками валютного ринку з купівлі –

продажу іноземних валют на основі узгодженого курсу та терміну проведення

операції.

Рис. 236. Класифікація валютних операцій

Рис. 237. Класифікація валютних операцій Іншою складовою міжнародного фінансового ринку є міжнародний

ринок кредитних ресурсів – це сфера міжнародних ринкових відносин щодо

обігу боргових зобов'язань, які гарантують кредиторові право стягувати борг з

боржника. Міжнародний кредит – це рух позикового капіталу в формі фінансових вимог

між кредиторами та позичальниками різних країн, пов'язаний з наданням

валютних і товарних ресурсів (активів) на умовах повернення, строковості та

сплати відсотків. На міжнародний кредит впливають такі фактори, як платіжний баланс, розмір

відсоткової ставки, вид валюти, курс валюти, рівень рентабельності кредитних

операцій та ін. Міжнародний кредит виконує такі функції:

Рис. 238. Функції міжнародного кредиту Таблиця 4 Класифікація міжнародного кредиту

Особливе місце на міжнародному кредитному ринку займають кредити

міжнародних фінансових інститутів. Такі кредити надаютьсячерез

МВФ, СБ, ЄБРР, регіональні банки розвитку та ін. І ще одним важливим сегментом міжнародного фінансового ринку є ринок цінних паперів (РЦП). Міжнародний фондовий ринок – це сукупність економічних відносин між учасниками

ринку з приводу емісії, обліку, обігута погашення

цінних паперівта і їх похідних за межами

національного ринку. Цей сегмент міжнародного фінансового ринку є сферою міжнародного

інвестування. До цінних паперів належать акції, облігації, похідні цінні

папери (деривативи), векселі, депозитні розписки. Міжнародний ринок цінних паперів має дві структурні складові: ·

іноземний ринок цінних паперів (фінансовий ринок держав, на якому укладаються угоди

щодо іноземних цінних паперів); ·

євроринок цінних паперів (ринок, на якому випускаються, купуються та продаються цінні папери, виражені в євровалютах).

Рис. 239. Функції міжнародного фондового

ринку Структура міжнародного ринку цінних паперів: з точки зору тривалості залучення коштів та характеру їх використання:

Депозитарна розписка – банківський сертифікат на акції закордонної компанії,

що тримаються підрозділом міжнародного банку в її країні.

залежно від типу емітента:

13.3. Міжнародні фінансові

інститути Міжнародні фінансові інститути створюються відповідно до міжнародного

права, на основі міжнародного договору для здійснення співробітництва та

вирішення проблем у сфері валютно-кредитних і фінансових відносин. Міжнародні фінансові інститути виникають на світовому та регіональному

рівнях для сприяння економічному розвитку країн–засновників цих організацій.

Вони започатковуються на основі багатосторонніх угод між державами, їх

основним завданням є мобілізація коштів і надання допомоги на кредитних

засадах у цілях реалізації важливих економічних проєктів. До світових фінансових інститутів належать: міжнародний валютний фонд

(МВФ), Всесвітній банк (ВБ).

Міжнародний валютний фонд (МВФ) Міжнаро́дний валю́тний фонд, МВФ (англ. International

Monetary Fund, IMF) –

спеціальне агентство Організації Об'єднаних Націй (ООН), засноване 27 грудня 1945 року 29-ма державами,

з метою регулювання валютно-кредитних відносин країн-членів і надання їм

допомоги за дефіциту платіжного балансу шляхом надання коротко- і середньострокових кредитів в іноземній валюті. У 1947 році фонд розпочав свою діяльність і став

органічною частиною Бретон-Вудської валютної системи. Фонд має статус спеціалізованої установи ООН. Налічує 189 країн-членів. Кожна країна-член вносить свою частку у фонд відповідно до економічного

потенціалу, в свою чергу кожна з цих країн має право позичати гроші у фонду в

разі виникнення проблем з платіжним балансом. Резервними валютами МВФ є долар США, євро, британський фунт, японська єна та китайський юань. Штаб-квартира МВФ знаходиться в м. Вашингтон, США. Із 1 жовтня 2019 року поточним директором-розпорядником Фонду є Крісталіна Георгієва.

Рис. 240. Цілі діяльності МВФ Капітал МВФ формується із внесків країн-членів. Кожна країна має квоту,

яка залежить від економічного стану країни, зокрема від ВВП, золотовалютних

резервів, обсягу операцій по поточних операціях платіжного балансу. Квоти деномінуются в розрахунковій одиниці, із спеціальними

правами запозичення (СДР).

Квота відіграє досить важливу роль, тому що вона визначає: ü суму передплати на капітал МВФ; ü можливість одержання кредиту від фонду; ü кількість голосів у фонді; ü величину СДР під час їхнього розподілу. Країни-учасниці зобов’язані регулярно інформувати МВФ про макроекономічні

показники, про платіжний баланс, золотовалютних резервів і в цілому про стан

економіки. Країна-член МВФ під час приєднання до фонду має внести як підписку

в капітал фонду 25% квоти в СДР або ж у твердій валюті (долар, євро, йена, фунт стерлінгів), а інші 75% – у національній

валюті. Чи дійсно МВФ – зло?

Всесвітній банк (ВБ) Світови́й банк, заснований у 1945 році, є однією з найбільших у світі організацій. У

цей час здійснює свою діяльність у понад 100 країнах, що розвиваються,

надаючи фінансову й консультаційну допомогу для підвищення рівня життя

населення (Сайт: Світовий банк в Україні). Банк розробляє стратегії допомоги для кожної зі своїх країн-клієнтів у

співробітництві з державними органами, неурядовими організаціями й приватним

сектором. До складу Світового банку входять:

Група Всесвітнього Банку є спеціалізованою установою ООН, діяльність якої

спрямована на надання допомоги для розвитку економіки, вирішення

соціально-економічних завдань, стимулювання розвитку ринкових відносин у

транзитивних країнах, що розвиваються. До групи Всесвітнього банку входять:

Всесвітній банк здійснює свою діяльність через департаменти віцепрезидентів (ДВП), що займаються конкретними

регіонами або секторами‚ або боротьбою з бідністю й сприянням економічному

розвитку. Всесвітній банк діє як акціонерне товариство, його акціонерами є

країни-члени (США – 16,41 % акцій, Японія – 7,78 %, Німеччина – 4,49 %,

Великобританія – 4,31 % і Франція – 4,31 %).

Рис.241. Основні напрями діяльності

Всесвітнього банку Вищим керівним органом банку є Рада

керуючих. Як правило, керуючими є посадові особи урядів, наприклад,

міністр фінансів або керуючий центральним банком. Рада керуючих визначає

політику банку, проводить свої наради раз у рік під час щорічних сесій банку

разом із МВФ. Капітал Всесвітнього банку формується підпискою країн-членів на акції, а також

емісією облігацій на міжнародному фінансовому ринку. Банк видає кредити безпосередньо урядам або ж під їх гарантію. Кредити зазвичай надаються на

тривалий строк, від 12-ти до 20-ти років, а пільгові позички – на 3 – 5

років. Основною організацією групи Всесвітнього банку є Міжнародний банк реконструкції та розвитку (МБРР), який був заснований разом з МВФ у 1945 р. і

почав функціонувати в 1946 р. Учасниками МБРР можуть бути лише країни – члени

МВФ. Штаб-квартира – Вашингтон. До учасників банку входить 188

країн. Україна – учасник МБРР з 1992 р. (Сторінка МБРР). Основна мета діяльності МБРР – сприяння

розвитку економіки країн – членів

МБРР шляхом надання довгострокових кредитів і гарантування приватних

інвестицій. Спочатку ця діяльність була спрямована на країни, що зазнали

втрат унаслідок Другої світової війни. На відміну від МВФ, Міжнародний банк реконструкції та розвитку кредитує проєкти економічного розвитку.

МБРР – найбільший кредитор проєктів розвитку в країнах, що розвиваються

із середнім рівнем доходів на душу населення. Країни, що подають заявку на вступ у МБРР, мають спочатку стати членами МВФ. Всі

позики банку надаються під гарантії урядів країн-членів. Позики виділяються під процентну ставку, що змінюється кожні 6 місяців. Позики надаються, як правило,

на 15 – 20 років з відстрочкою платежів по основній сумі позики від трьох

до п'яти років. Інші організації, що входять до групи Всесвітнього банку, спеціалізуються

на певних напрямах діяльності.

Питання для самоконтролю 1. Що таке

міжнародні фінанси як економічна категорія? Які функції вони виконують?

2. Охарактеризуйте складові

елементи системи міжнародних фінансів. 3. У чому полягає

сутність міжнародного фінансового ринку? 4. Назвіть учасників

міжнародного фінансового ринку. 6. У чому полягає

сутність міжнародного кредитного ринку? 7. Наведіть класифікацію

валютних операцій. 8. Наведіть

класифікацію міжнародного кредиту. 9. Обґрунтуйте роль

Міжнародного валютного фонду в економічній системі світу. 10. Які організації

входять до Групи Світового банку? Які завдання на них покладено? |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||